Analisis Faktor-Faktor Yang Mempengaruhi Ketepatan Waktu Penyampaian Laporan Keuangan

Ketepatan waktu (timeliness) ialah salah satu faktor penting dalam menyuguhkan suatu isu yang berhubungan . Karakteristik berita yang berhubungan harus mempunyai nilai prediktif dan disuguhkan sempurna waktu. Laporan keuangan sebagai suatu isu akan bermanfaat apabila isu yang dikandungnya ditawarkan sempurna waktu bagi pembuat keputusan sebelum info tersebut kehilangan kemampuannya dalam mempengaruhi pengambilan keputusan. Jika terdapat penundaan yang tidak sebaiknya dalam pelaporan, maka berita yang dihasilkan akan kehilangan hubungannya.

Kebutuhan akan ketepatan waktu pelaporan keuangan secara jelas sudah disebutkan dalam kerangka dasar penyusunan penyajian laporan keuangan bahwa ketepatan waktu ialah salah satu karakteristik kualitatif yang harus dipenuhi, supaya laporan keuangan yang dihidangkan berhubungan untuk pengerjaan keputusan. Profesi akuntansi pun mengakui akan keperluan kepada ketepatan waktu penyampaian laporan keuangan. Hal ini ditunjukkan dalam pekerjaan akuntan yang senantiasa berupaya untuk sempurna waktu dalam menyajikan pembukuan keuangan.

Pada klarifikasi UU No.8 Tahun 1995 wacana Pasar Modal dijelaskan dengan jelas kewajiban untuk memberikan dan memberitahukan laporan yang berisi info terjadwal perihal acara usaha dan kondisi keuangan perusahaan publik. Dimana hal tersebut tidak hanya sekedar untuk efektivitas pengawasan oleh Bapepam dan ketersediaan isu bagi masyarakat, tetapi juga dibutuhkan oleh investor (pemodal) selaku dasar pengambilan keputusan investasi. Agar pengambilan keputusan investasi berdaya guna dan relevan, maka diperlukan ketersediaan informasi yang sempurna waktu.

Permasalahan yang hendak dibahas dalam penelitian ini ialah: (1) apakah profitabilitas, leverage keuangan, likuiditas, ukuran perusahaan, kepemilikan publik, reputasi Kantor Akuntan Publik (KAP), dan opini auditor mempengaruhi ketepatan waktu penyampaian laporan keuangan.

Tujuan observasi ini adalah untuk menguji dan mengambarkan secara empiris bahwa faktor profitabilitas, leverage keuangan, likuiditas, ukuran perusahaan, kepemilikan publik, reputasi (KAP), dan opini auditor menghipnotis ketepatan waktu penyampaian pembukuan keuangan.

Manfaat yang dibutuhkan dari penelitian ini yaitu: (1) untuk akademisi, dapat menunjukkan referensi dan bantuan terkait dengan faktor-aspek yang dapat menghipnotis ketepatan waktu penyampaian laporan keuangan; (2) untuk praktisi, dapat memperlihatkan gambaran wacana pentingnya ketepatan waktu dalam menyampaikan posisi keuangan perusahaan kepada publik.

LANDASAN TEORI DAN PENGEMBANGAN HIPOTESIS

Peraturan Pelaporan Keuangan di Indonesia

Pada Undang-undang (UU) No. 8 Tahun 1995 perihal Pasar Modal dinyatakan secara terang bahwa perusahaan publik wajib menyampaikan laporan terjadwal dan laporan insidental yang lain kepada Bapepam. Ketentuan yang lebih spesifik ihwal pelaporan perusahaan publik dikontrol dalam Peraturan Bapepam Nomor VIII.G.2, Lampiran Keputusan Ketua Bapepam Nomor: KEP-38/PM/2003 perihal Laporan Tahunan yang berlaku semenjak tanggal 17 Januari 1996. Kemudian pada tanggal 7 Desember 2006, untuk memajukan kualitas keterbukaan berita terhadap publik, diberlakukanlah Peraturan Bapepam dan Lembaga Keuangan (LK) Nomor X.K.6, Lampiran Keputusan Ketua Bapepam dan LK Nomor: KEP-134/BL/2006 wacana Kewajiban Penyampaian Laporan Tahunan bagi Emiten atau Perusahaan Publik.

Pada tahun 1996, Bapepam mengeluarkan Lampiran Keputusan Ketua Bapepam Nomor: KEP-80/PM/1996, yang mewajibkan bagi setiap emiten dan perusahaan publik untuk menyampaikan laporan keuangan tahunan perusahaan dan laporan auditor independennya kepada Bapepam selambat-lambatnya pada simpulan bulan keempat (120 hari) sehabis tanggal laporan keuangan tahunan perusahaan. Namun semenjak tanggal 30 September 2003, Bapepam semakin memperketat peraturan dengan dikeluarkannya Peraturan Bapepam Nomor X.K.2, Lampiran Keputusan Ketua Bapepam Nomor: KEP-36/PM/2003 wacana Kewajiban Penyampaian Laporan Keuangan Berkala.

Peraturan Bapepam Nomor X.K.2 ini menyatakan bahwa laporan keuangan tahunan mesti dibarengi dengan laporan Akuntan dengan pertimbangan yang biasa dan disampaikan kepada Bapepam selambat-lambatnya pada akhir bulan ketiga (90 hari) sehabis tanggal laporan keuangan tahunan. Dan dalam Peraturan Bapepam dan LK Nomor X.K.6 dinyatakan bahwa dalam hal penyampaian laporan tahunan dimaksud melewati tenggat waktu penyampaian laporan keuangan tahunan sebagaimana dikelola dalam Peraturan Bapepam Nomor X.K.2 tentang Kewajiban Penyampaian Laporan Keuangan Berkala, maka hal tersebut dipertimbangkan selaku keterlambatan penyampaian laporan keuangan tahunan.

Ketepatan Waktu (Timeliness)

Berdasarkan Kerangka Dasar Penyusunan dan Penyajian Laporan Keuangan Standar Akuntansi Keuangan, laporan keuangan mesti memenuhi empat karakteristik kualitatif yang merupakan ciri khas yang membuat informasi laporan keuangan berkhasiat bagi para pemakainya. Keempat karakteristik tersebut ialah mampu diketahui, berkaitan, mahir, dan dapat diperbandingkan. Untuk mendapatkan isu yang berhubungan tersebut, terdapat beberapa hambatan, salah satunya adalah kendala ketepatan waktu.

Gregory dan Van Horn (1963) berpendapat dalam Owusu-Ansah (2000), secara konsepsual yang dimaksud dengan sempurna waktu ialah mutu ketersediaan gosip pada ketika yang diperlukan atau kualitas informasi yang baik dilihat dari sisi waktu. Sedangkan Chambers dan Penman (1984: 21) mendefinisikan ketepatan waktu dalam dua cara, yaitu: (1) ketepatan waktu didefinisikan sebagai keterlambatan waktu pelaporan dari tanggal laporan keuangan hingga tanggal melaporkan, dan (2) ketepatan waktu ditentukan dengan ketepatan waktu pelaporan relatif atas tanggal pelaporan yang dibutuhkan.

Dyer dan Mc Hugh (1975) memakai tiga patokan keterlambatan untuk melihat ketepatan waktu dalam penelitiannya: (1) preliminary lag: interval jumlah hari antara tanggal pembukuan keuangan sampai penerimaan laporan simpulan preleminary oleh bursa (2) auditor’s report lag: interval jumlah hari antara tanggal pembukuan keuangan hingga tanggal laporan auditor ditandatangani, (3) total lag: interval jumlah hari antara tanggal laporan keuangan sampai tanggal penerimaan laporan dipublikasikan oleh bursa.

Sesuai dengan peraturan X.K.2 yang diterbitkan Bapepam dan disokong oleh peraturan modern Bapepam, X.K.6 tertanggal 7 Desember 2006, maka penyampaian laporan keuangan tahunan yang sudah diaudit dibilang tepat waktu kalau diserahkan sebelum atau paling lambat pada final bulan ketiga setelah tanggal laporan keuangan tahunan perusahaan publik tersebut.

Profitabilitas dan Ketepatan Waktu Penyampaian Laporan Keuangan

Profitabilitas ialah salah satu indikator kesuksesan perusahaan untuk dapat menciptakan laba sehingga semakin tinggi profitabilitas maka makin tinggi kemampuan perusahaan untuk menghasilkan laba bagi perusahaannya.

Penelitian Dyer dan Mc Hugh (1975) memberikan bahwa perusahaan yang memperoleh keuntungan condong tepat waktu memberikan laporan keuangannya dan sebaliknya jikalau mengalami rugi. Carslaw dan Kaplan (1991) mendapatkan bahwa perusahaan yang mengalami kerugian meminta auditornya untuk menjadwalkan pengauditannya lebih lambat dari yang seharusnya, jadinya penyerahan laporan keuangannya telat. Kedua observasi ini menyatakan bahwa perusahaan akan cenderung menangguhkan penyampaian laporan keuangan kalau perusahaan yakin terdapat informasi buruk dalam laporan keuangan tersebut, alasannya adalah kuat pada mutu laba.

Perusahaan yang memiliki profitabilitas tinggi mampu dibilang bahwa laporan keuangan perusahaan tersebut mengandung isu baik dan perusahaan yang mengalami isu baik akan condong menyerahkan laporan keuangannya tepat waktu. Hal ini juga berlaku bila profitabilitas perusahaan rendah dimana hal ini mengandung informasi buruk, sehingga perusahaan cenderung tidak tepat waktu menyerahkan laporan keuangannya.

Leverage Keuangan dan Ketepatan Waktu Penyampaian Laporan Keuangan

Leverage mengacu pada seberapa jauh suatu perusahaan bergantung pada kreditor dalam membiayai aktiva perusahaan. Weston dan Copeland (1995) menyatakan bahwa rasio leverage mengukur tingkat aktiva perusahaan yang sudah didanai oleh penggunaan hutang. Leverage keuangan mampu diartikan selaku penggunaan asset dan sumber dana (source of fund) oleh perusahaan yang memiliki biaya tetap dengan maksud memajukan laba memiliki peluang pemegang saham.

Suatu perusahaan yang mempunyai leverage keuangan yang tinggi berarti memiliki banyak hutang pada pihak luar. Ini berarti perusahaan tersebut memiliki risiko keuangan yang tinggi sebab mengalami kesusahan keuangan (financial distress) balasan hutang yang tinggi. Penelitian Schwartz dan Soo (1996) dalam Syafrudin (2004) menunjukkan bahwa perusahaan yang mengalami kesusahan keuangan condong tidak sempurna waktu dalam memberikan laporan keuangannya dibanding perusahaan yang tidak mengalami kesusahan keuangan. Kesulitan keuangan juga ialah gosip jelek (bad news) sehingga perusahaan dengan kondisi mirip ini cenderung tidak tepat waktu dalam pelaporan keuangannya.

Likuiditas dan Ketepatan Waktu Penyampaian Laporan Keuangan

Likuiditas mengacu pada ketersediaan sumber daya (kesanggupan) perusahaan untuk memenuhi keharusan jangka pendeknya yang jatuh tempo secara tepat waktu. Likuiditas suatu perusahaan sering ditunjukkan oleh rasio tanpa hambatan adalah membandingkan aktiva tanpa hambatan dengan keharusan tanpa kendala. Rasio ini dapat memperlihatkan sebuah ukuran likuiditas yang cepat, gampang digunakan dan bisa menjadi indikator terbaik dari hingga sejauh mana klaim dari kreditor jangka pendek sudah ditutupi oleh aktiva yang diharapkan dapat diubah menjadi kas dengan cukup cepat (Brigham & Houston, 2006).

Penelitian Suharli dan Rachpiliani (2006) memperlihatkan bukti empiris bahwa likuiditas menghipnotis ketepatan waktu penyampaian pembukuan keuangan perusahaan dan memiliki kekerabatan searah. Apabila perbandingan aktiva lancar dengan hutang tanpa hambatan kian besar, ini mempunyai arti makin tinggi kemampuan perusahaan dalam menutupi kewajiban jangka pendeknya. Perusahaan yang memiliki tingkat likuiditas yang tinggi menawarkan bahwa perusahaan tersebut mempunyai kemampuan yang tinggi dalam melunasi kewajiban jangka pendeknya. Hal ini merupakan isu baik (good news) sehingga perusahaan dengan kondisi mirip ini condong untuk sempurna waktu dalam penyampaian laporan keuangannya.

Ukuran Perusahaan dan Ketepatan Waktu Penyampaian Laporan Keuangan

Ukuran perusahaan mampu dinilai dari beberapa segi. Besar kecilnya ukuran perusahaan dapat didasarkan pada total nilai aktiva, total penjualan, kapitalisasi pasar, jumlah tenaga kerja dan sebagainya. Semakin besar nilai item-item tersebut maka semakin besar pula ukuran perusahaan itu. Semakin besar aktiva maka kian banyak modal yang ditanam, kian banyak penjualan maka bertambah banyak perputaran uang dan makin besar kapitalisasi pasar maka semakin besar pula ia diketahui dalam masyarakat.

Dyer dan Mc Hugh (1975), Carslaw dan Kaplan (1991) dan Owusu-Ansah (2000) dalam penelitian mereka mendapatkan bahwa ukuran perusahaan secara signifikan memiliki kekerabatan dengan ketepatan waktu penyampaian laporan keuangan. Ukuran (proksi) yang mereka gunakan untuk variabel ukuran perusahaan ini ialah dengan total aset. Bukti empiris yang ada menunjukkan bahwa perusahaan yang mempunyai aset yang lebih besar melaporkan lebih cepat dibandingkan dengan perusahaan yang mempunyai aset yang lebih kecil. Mereka berargumen bahwa perusahaan yang memiliki sumber daya (aset) yang besar memiliki lebih banyak sumber berita, lebih banyak staf akuntansi dan metode informasi yang lebih mutakhir, memiliki tata cara pengendalian intern yang kuat, adanya pengawasan dari penanam modal, regulator dan sorotan masyarakat, maka hal ini memungkinkan perusahaan untuk melaporkan laporan keuangan auditannya lebih singkat ke publik.

Kepemilikan Publik dan Ketepatan Waktu Penyampaian Laporan Keuangan

Kepemilikan publik yakni kepemilikan penduduk umum (bukan institusi yang signifikan) kepada saham perusahaan publik. Suharli dan Rachpriliani (2006) mengungkapkan bahwa struktur kepemilikan perusahaan dapat disebut juga sebagai struktur kepemilikan saham, adalah suatu perbandingan antara jumlah saham yang dimiliki oleh pihak dalam atau manajemen perusahaan (insider ownership’s) dengan jumlah saham yang dimiliki oleh pihak luar (outsider ownership’s).

Kepemilikan perusahaan oleh pihak luar memiliki kekuatan yang besar dalam mensugesti perusahaan lewat media massa berupa kritikan atau komentar yang semuanya dianggap bunyi publik atau penduduk . Adanya kosentrasi kepemilikan pihak luar menimbulkan dampak dari pihak luar sehingga mengganti pengelolaan perusahaan yang semula berjalan sesuai harapan perusahaan itu sendiri menjadi memiliki keterbatasan. Dengan demikian, perusahaan dengan proporsi kepemilikan publik yang besar condong sempurna waktu dalam pelaporan keuangannya.

Reputasi Kantor Akuntan Publik (KAP) dan Ketepatan Waktu Penyampaian Laporan Keuangan

Perusahaan dalam menyampaikan sebuah laporan atau info akan kinerja perusahaan kepada publik semoga akurat dan terpercaya diminta untuk menggunakan jasa KAP. Dan untuk meningkatkan kredibilitas dari laporan itu, perusahaan memakai jasa KAP yang mempunyai reputasi atau nama baik. Hal ini biasanya ditunjukkan dengan KAP yang berafiliasi dengan KAP besar yang berlaku universal yang dikenal dengan Big Four Worldwide Accounting Firm (Big 4).

Menurut Loeb (1971) kantor akuntan besar disebutkan memiliki akuntan yang berprilaku lebih etikal ketimbang akuntan di kantor akuntan kecil. Dengan demikian, kantor akuntan besar lebih mempunyai reputasi baik dalam opini publik. Sedangkan DeAngelo (1981) menyimpulkan bahwa KAP yang lebih besar mampu diartikan kualitas audit yang dihasilkan pun lebih baik dibandingkan kantor akuntan kecil. Maka mampu ditarik kesimpulan bahwa perusahaan yang menggunakan jasa KAP besar cenderung tepat waktu dalam memberikan laporan keuangannya.

Opini Akuntan Publik dan Ketepatan Waktu Penyampaian Laporan Keuangan

Akuntan publik yakni salah satu pihak yang memegang peranan penting untuk tercapainya pembukuan keuangan yang bermutu di pasar modal. Akuntan publik bertugas memperlihatkan assurance terhadap kewajaran pembukuan keuangan yang disusun dan diterbitkan oleh manajemen. Assurance kepada laporan keuangan tersebut, diberikan akuntan publik lewat opini akuntan publik.

Menurut PSA 29 SA Seksi 508 dalam Standar Profesional Akuntan Publik ada lima jenis pertimbangan akuntan, adalah: (1) usulan wajar tanpa pengecualian (unqualified opinion); (2) pertimbangan wajar tanpa pengecualian dengan bahasa penjelasan (unqualified opinion with explanatory language); (3) usulan masuk akal dengan pengecualian (qualified opinion); (4) usulan tidak wajar (adverse opinion); dan (5) pernyataan tidak menawarkan usulan (disclaimer opinion).

Whittred (1980) menyatakan bahwa laporan keuangan yang menunjukkan pendapat qualified opinion mengalami audit delay lebih lama. Carslaw dan Kaplan (1991) juga menyatakan bahwa keterlambatan pelaporan keuangan bekerjasama nyata dengan opini audit yang diberikan oleh akuntan publik dan perusahaan yang tidak mendapatkan unqualified opinion mempunyai audit delay yang lebih lama. Berarti, perusahaan yang menerima unqualified opinion dari auditor untuk laporan keuangannya cenderung akan lebih sempurna waktu dalam menyampaikan laporan keuangannya alasannya unqualified opinion ialah good news dari auditor dan cenderung tidak akan tepat waktu dalam menyampaikan laporan keuangannya apabila menerima opini selain unqualified opinion alasannya adalah hal tersebut dianggap bad news.

Hipotesa Penelitian

Berdasarkan landasan teori dan penelitian-penelitian terdahulu, maka dapat diturunkan hipotesis selaku berikut:

H1: Profitabilitas mempengaruhi ketepatan waktu penyampaian laporan keuangan.

H2: Leverage keuangan mempengaruhi ketepatan waktu penyampaian laporan keuangan.

H3: Likuiditas menghipnotis ketepatan waktu penyampaian laporan keuangan.

H4: Ukuran perusahaan mempengaruhi ketepatan waktu penyampaian laporan keuangan.

H5: Kepemilikan publik menghipnotis ketepatan waktu penyampaian pembukuan keuangan.

H6: Reputasi Kantor Akuntan Publik (KAP) menghipnotis ketepatan waktu penyampaian pembukuan keuangan.

H7: Perusahaan publik yang memperoleh unqualified opinion condong sempurna waktu dalam menyampaikan pembukuan keuangan.

METODE PENELITIAN

Populasi dan Sampel Penelitian

Populasi yang dipakai dalam observasi ini ialah seluruh perusahaan yang sudah go public dan terdaftar di Bursa Efek Jakarta (BEJ) untuk masa waktu 2004, 2005 dan 2006. Digunakannya tiga kurun ini untuk mampu melihat konsistensi dampak masing-masing variabel independen kepada variabel dependen.

Metode pengambilan sampel yang dipakai yakni sistem purposive sampling, dimana populasi yang mau dijadikan sampel observasi adalah populasi yang memenuhi kriteria sampel tertentu. Kriteria-tolok ukur tersebut yakni sebagai berikut:

1. Perusahaan yang terdaftar di BEJ secara berturut-turut untuk kurun 2004 – 2006.

2. Perusahaan tersebut sudah mempublikasikan pembukuan keuangan tahunan (annual report) untuk periode 2004 – 2006.

3. Menampilkan data tanggal penyampaian laporan keuangan tahunan ke Bapepam untuk periode 2004 – 2006.

4. Menampilkan data dan gosip yang digunakan untuk menganalisis faktor-faktor yang mempengaruhi ketepatan waktu penyampaian laporan keuangan untuk masa 2004 – 2006.

Definisi dan Pengukuran Variabel

1. Variabel Dependen. Variabel dependen dalam penelitian ini adalah ketepatan waktu dalam penyampaian pembukuan keuangan. Variabel dependen ini diukur menurut tanggal penyampaian pembukuan keuangan tahunan auditan ke Bapepam. Variabel ini diukur dengan menggunakan variabel dummy dengan kategorinya ialah bagi perusahaan yang tidak mempunyai ketepatan waktu (terlambat) masuk kategori 1 dan perusahaan yang tepat waktu masuk klasifikasi 0.

2. Variabel Independen. Variabel independen dalam penelitian ini yakni:

a. Profitabilitas. Profitabilitas ialah indikator keberhasilan perusahaan (efektifitas manajemen) dalam menciptakan laba. Profitabilitas diproksikan dengan Return On Assets (ROA).

b. Leverage Keuangan. Leverage keuangan ialah cerminan dari struktur modal perusahaan. Variabel ini diproksikan dengan debt to equity ratio (DER) yang ialah perbandingan total utang dengan modal sendiri.

c. Likuiditas. Variabel ini diproksikan dengan Current Ratio (CR) yang ialah rasio untuk mengukur seberapa besar kemampuan perusahaan dalam melunasi kewajiban jangka pendeknya pada dikala jatuh tempo.

d. Ukuran Perusahaan. Ukuran perusahaan mampu dinilai dari total nilai aktiva, total pemasaran, jumlah tenaga kerja dan sebagainya. Pada observasi ini, ukuran perusahaan diukur dengan menggunakan proksi total asset.

e. Kepemilikan Publik. Variabel ini diukur dengan menyaksikan dari berapa besar saham yang dimiliki oleh publik pada perusahaan go public yang terdaftar di BEJ. Pada ICMD sudah dinyatakan jumlah besarnya kepemilikan oleh publik.

f. Reputasi KAP. Variabel ini diukur dengan memakai variabel dummy. Kategori perusahaan yang menggunakan jasa KAP yang berhubungan dengan KAP Big4 diberi nilai dummy 1 dan kategori perusahaan yang menggunakan jasa selain KAP yang berhubungan dengan KAP Big4 diberi nilai dummy 0.

g. Opini Auditor. Variabel ini diukur dengan menggunakan variabel dummy. Kategori perusahaan yang menerima unqualified opinion diberi nilai dummy 1 dan kategori perusahaan yang mendapat opini selain unqualified opinion diberi nilai dummy 0.

Metode Analisis Data

Data dalam observasi ini dianalisis dengan statistik deskriptif, lalu dijalankan pengujian model, dan terakhir pengujian hipotesis. Statistik deskriptif memberikan gambaran tentang distribusi frekuensi variabel-variabel observasi, nilai maksimum, minimum, rata-rata dan kriteria deviasi. Sebelum dikerjakan pengujian hipotesis, apalagi dulu versi data diuji dengan menganggap kelayakan model regresi, menilai keseluruhan model (overall versi fit), dan menguji koefisien regresi.

Metode statistik yang dipakai untuk menguji hipotesis adalah regresi logistik (logistic regression). Karena berdasarkan Hair (2006) dan Ghozali (2006) tata cara ini cocok digunakan untuk observasi yang variabel dependennya bersifat kategorikal (nominal atau non metrik) dan variabel independennya variasi antara metrik dan non metrik mirip halnya dalam observasi ini. Model analisisnya ialah selaku berikut:

ln (TL/1-TL) = a + b1ROA + b2DER + b3CR + b4TA + b5KP + b6KAP + b7OA

+ e

Keterangan:

ln (TL/1-TL) = Simbol yang menawarkan probabilitas ketepatan waktu penyampaian pembukuan keuangan tahunan

ROA = Profitabilitas (Return on Assets)

DER = Leverage keuangan (Debt to Equity Ratio)

CR = Likuiditas (Current Ratio)

TA = Ukuran perusahaan (Total Asset)

KP = Persentase kepemilikan publik (Shareholder’s Dispersion)

KAP = Reputasi KAP

OA = Opini Auditor

e = Error

ANALISIS HASIL PENELITIAN DAN PEMBAHASAN

Deskripsi Variabel Penelitian

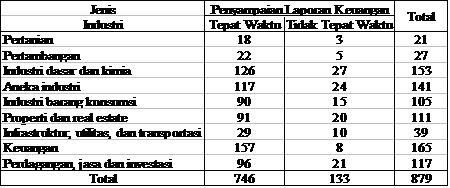

Berdasarkan persyaratan yang ditentukan dalam penyeleksian sampel, maka sampel perusahaan yang digunakan dalam penelitian ini yaitu 879 perusahaan untuk abad 2004, 2005 dan 2006. Distribusi persentase sampel perusahaan dibagi dalam 9 jenis industri, ialah: pertanian, pertambangan, industri dasar dan kimia, aneka industri, industri barang konsumsi, properti dan real estat, infrastruktur, utilitas, dan transportasi, keuangan dan perdagangan, jasa dan investasi. Dari tampilan pie chart pada gambar ditunjukkan proporsi persentase sampel, sedangkan gambar 2 hingga gambar 8 memperlihatkan proporsi sebaran data atas variabel independen. Dan pada tabel statistik deskriptif ditunjukkan nilai maksimum, minimum, rata-rata dan tolok ukur deviasi.

Tabel menunjukkan jumlah perusahaan yang tepat waktu dan tidak sempurna waktu dalam menyampaikan pembukuan keuangan tahunan untuk kurun 2004-2006. Diketahui bahwa industri dasar dan kimia menjadi proporsi sampel yang tertinggi yaitu sebanyak 27 (20,3%) perusahaan, lalu diikuti oleh aneka industri sebanyak 24 (18,04%) perusahaan dan jual beli, jasa dan investasi sebanyak 21 (15,8%) perusahaan untuk ketidaktepatan waktu dalam memberikan pembukuan keuangan terhadap Bapepam.

Tabel Jumlah Perusahaan yang Tepat Waktu dan Tidak dalam Penyampaian Laporan Keuangan Berdasarkan Jenis Industri

(Sumber: data sekunder, dimasak, 2008)

Hasil Penilaian Keseluruhan Model (Overall Model Fit)

Hasil analisis menunjukkan bahwa angka -2logLikelihood pada block 0 sebesar 747,100 dan angka -2log Likelihood pada block 1 sebesar 668,871. Hal ini menunjukkan terjadinya penurunan nilai -2log Likelihood di block 0 dan block 1 yang mengartikan bahwa secara keseluruhan model regresi logistik yang digunakan merupakan versi yang baik.

Selain itu pula nilai overall percentage correct di block 1 senilai 85,6 lebih tinggi dibandingkan nilai overall percentage correct di block 0 senilai 84,9. Hal ini juga mengartikan bahwa model regresi dengan estimator pada variabel independen sempurna dalam mengestimasi imbas variabel independen kepada ketepatan waktu.

Hasil Pengujian Koefisien Regresi

Berdasarkan hasil pengujian koefisien regresi, dengan merujuk pada nilai p-value untuk seluruh estimator, maka mampu disimpulkan bahwa variabel-variabel yang berpengaruh terhadap ketepatan waktu (timeliness) penyampaian pembukuan keuangan yakni variabel profitabilitas (ROA), likuiditas (CR), kepemilikan publik (KP) dan reputasi kantor akuntan publik (KAP). Hal ini didasarkan nilai p-value < 0,05.

Dengan demikian mampu diestimasi versi logit untuk perkara ini adalah:

ln(TL/1-TL) = -0,955 – 0,019ROA + 0,000DER – 0,006CR + 0,000TA + 0,011KP – 0,489KAP + 0,279OA

Tabel hasil pengujian koefisien regresi ditunjukkan sebagai berikut:

Tabel Ringkasan Hasil Pengujian Koefisien Regresi dari Faktor-Faktor yang Mempengaruhi Ketepatan Waktu Penyampaian Laporan Keuangan

|

Variabel Independen

|

Koefisien Regresi

|

Sign.

|

Status

|

|

ROA

|

-0.019*

|

0.031

|

HA diterima

|

|

DER

|

0.000ns

|

0.936

|

HA ditolak

|

|

CR

|

-0,006**

|

0.000

|

HA diterima

|

|

Asset

|

0.000ns

|

0.201

|

HA ditolak

|

|

KP

|

0,011*

|

0.026

|

HA diterima

|

|

KAP

|

-0,489*

|

0.018

|

HA diterima

|

|

OA

|

0,279ns

|

0.299

|

HA ditolak

|

|

Chi Square

|

10,425ns

|

||

|

Prob.

|

0,236

|

||

|

Cox & Snell R2

|

0,085

|

||

Keterangan: ns=tidak signifikan; =signifikan pada level kesalahan 5 %; =signifikan pada level kesalahan 1 %

Hasil Pengujian Hipotesis dan Pembahasan

a. Pembahasan Hipotesis Pertama (Profitabilitas)

Berdasarkan hasil analisis regresi logistik, tampak bahwa besarnya probabilitas kesalahan untuk variabel profitabilitas sebesar 0,031 dan nilai koefisien regresi senilai -0,019. Tingkat signifikansi yang digunakan yakni pada level kesalahan 5% atau 0.05, mempunyai arti nilai 0,031 < 0,05. Dengan demikian profitabilitas memiliki efek secara signifikan kepada ketepatanwaktu penyampaian laporan keuangan.

Hasil hipotesis ini sejalan dengan observasi yang dikerjakan oleh Courtis (1976), Gilling (1977), Owusu-Ansah (2000), dan Abdullah (2006) yang menyatakan bahwa profitabilitas mempunyai imbas kepada ketepatan waktu penyampaian pembukuan keuangan. Dengan demikian, dapat dinyatakan bahwa jikalau sebuah perusahaan dengan profitabilitas tinggi yang mana merupakan sebuah sinyal yang cantik, maka hal ini menjadi informasi baik dan perusahaan condong untuk memberikan laporan keuangannya secara sempurna waktu kepada pihak-pihak yang berkepentingan.

b. Pembahasan Hipotesis Kedua (Leverage Keuangan)

Untuk hipotesis kedua ini tampak bahwa besarnya probabilitas kesalahan untuk variabel leverage keuangan sebesar 0,936 dan nilai koefisien regresi senilai 0,000 pada level kesalahan 5%, berarti nilai 0,936 > 0,05. Dengan demikian leverage keuangan tidak memiliki efek secara signifikan kepada ketepatan waktu penyampaian pembukuan keuangan. Hasil pengujian ini sejalan dengan penelitian yang dijalankan oleh Abdullah (2006), bahwa leverage keuangan tidak mempunyai dampak kepada ketepatan waktu penyampaian laporan keuangan. Variabel ini tidak besar lengan berkuasa dimungkinkan alasannya ekspresi dominan yang dihasilkan condong tetap.

c. Pembahasan Hipotesis Ketiga (Likuiditas)

Dari hasil analisis dimengerti bahwa hipotesis ketiga ini tampak bahwa besarnya probabilitas kesalahan untuk variabel likuiditas sebesar 0,000 dan nilai koefisien regresi senilai -0,006 pada level kesalahan 1%, bermakna nilai 0,000 < 0,01. Dapat dinyatakan bahwa likuiditas mempunyai efek secara signifikan terhadap ketepatan waktu penyampaian pembukuan keuangan. Maka, diperoleh kesimpulan bahwa perusahaan yang memiliki tingkat likuiditas yang tinggi menawarkan bahwa perusahaan tersebut memiliki kemampuan yang tinggi dalam melunasi kewajiban jangka pendeknya. Hal ini ialah gosip baik sehingga perusahaan dengan keadaan seperti ini condong sempurna waktu memberikan laporan keuangannya.

d. Pembahasan Hipotesis Keempat (Total Asset)

Hasil analisis regresi logistik untuk hipotesis keempat ini diketahui bahwa besarnya probabilitas kesalahan untuk variabel ukuran perusahaan sebesar 0,201 dan nilai koefisien regresi senilai 0,000 pada level kesalahan 0.05, berarti nilai 0,201 > 0,05. Dengan demikian ukuran perusahaan tidak mempunyai efek secara signifikan terhadap ketepatan waktu penyampaian laporan keuangan.

Hasil penelitian ini tidak mampu mendukung hasil yang diperoleh oleh Dyer dan McHugh (1975), Carslaw dan Kaplan (1991), Owusu-Ansah (2000), dimana mereka mendapatkan hasil bahwa ukuran perusahaan kuat terhadap ketepatan waktu penyampaian pembukuan keuangan. Perbedaan hasil ini terjadi, bisa dikarenakan musim yang dihasilkan tetap atau tidak ada ekspresi dominan dalam penelitian ini, sehingga tidak memiliki kecendurangan, maka balasannya tidak ada dampak yang terjadi.

e. Pembahasan Hipotesis Kelima (Kepemilikan Publik)

Untuk hipotesis kelima ini, ditunjukkan bahwa besarnya probabilitas kesalahan untuk variabel kepemilikan publik sebesar 0,026 dan nilai koefisien regresi senilai 0,011 pada level kesalahan 5% atau 0.05, bermakna nilai 0,026 < 0,05. Dengan demikian kepemilikan publik memiliki pengaruh secara signifikan kepada ketepatan waktu penyampaian pembukuan keuangan. Hasil yang diperoleh ini sejalan dengan observasi yang dilakukan oleh Suharli dan Rachpriliani (2006).

Dari hasil analisis mampu ditarik kesimpulan bahwa perusahaan dengan proporsi kepemilikan publik yang kecil condong untuk sempurna waktu dalam pelaporan keuangannya. Dan perusahaan dengan proporsi kepemilikan publik yang besar cenderung untuk tidak tepat waktu dalam pelaporan keuangannya dikarenakan pihak perusahaan akan semakin hati-hati dalam menampilkan info keuangannya kepada publik atau masyarakat lazim.

f. Pembahasan Hipotesis Keenam (Reputasi KAP)

Pada hipotesis keenam ini dikenali bahwa memiliki probabilitas kesalahan sebesar 0,018 dan nilai koefisien regresi senilai -0,489 pada level kesalahan 0.05, memiliki arti nilai 0,018 < 0,05. Maka menurut hasil analisis ini dan nilai dummy yang sudah ditentukan sebelumnya, mampu disimpulkan bahwa perusahaan yang memakai jasa KAP Big4 cenderung untuk tepat waktu dalam penyampaian laporan keuangannya. Hasil hipotesis ini tidak sejalan dengan hasil penelitian yang dikerjakan oleh Carslaw dan Kaplan (1991), mereka menemukan bahwa KAP tidak memiliki efek terhadap ketepatan waktu penyampaian pembukuan keuangan.

DeAngelo (1981) menyatakakan bahwa KAP yang lebih besar mampu diartikan kualitas audit yang dihasilkan lebih baik dibandingkan kantor akuntan kecil. Dan berdasarkan Loeb (1971) kantor akuntan besar disebutkan mempunyai akuntan yang berprilaku lebih etikal daripada akuntan di kantor akuntan kecil.

g. Pembahasan Hipotesis Ketujuh (Opini Auditor)

Untuk hipotesis ketujuh ini diketahui bahwa besarnya probabilitas kesalahan sebesar 0,299 dan nilai koefisien regresi senilai 0,279. pada level kesalahan 0.05, berarti nilai 0,299 > 0,05. Dengan demikian opini akuntan publik tidak mempunyai dampak secara signifikan kepada ketepatan waktu penyampaian laporan keuangan. Hasil pengujian ini berbeda dengan hasil observasi Whittred (1980), dan Carslaw dan Kaplan (1991) yang menyatakan bahwa ada efek opini akuntan publik terhadap ketepatan waktu penyampaian pembukuan keuangan. Adanya kontradiksi dengan observasi sebelumnya mampu dikarenakan tidak adanya ekspresi dominan sehingga kecenderungannya tetap. Dan adanya perbedaan perioda waktu observasi serta sampel yang digunakan dalam penelitian ini mampu mempengaruhi hasil.

Analisa Post-Hoc (Keuangan vs non Keuangan)

Analisa ini dijalankan untuk menguji dan pertanda secara empiris, apakah status industri yang dibagi atas golongan industri keuangan dan golongan industri non keuangan memiliki pengaruh kepada ketepatan waktu penyampaian laporan keuangan. Untuk status industri keuangan diberi nilai dummy 1 dan untuk status industri keuangan diberi nilai dummy 0. Hasil yang diberikan ditunjukkan pada tabel 3.

Tabel Ringkasan Hasil Analisa Post-Hoc (Keuangan vs non Keuangan)

|

Variabel

|

Koefisien Regresi

|

Sign.

|

Hasil

|

|

ROA

|

-0.020

|

0.024

|

Signifikan

|

|

CR

|

-0,006

|

0.000

|

Signifikan

|

|

KP

|

0,011

|

0.031

|

Signifikan

|

|

KAP

|

-0,446

|

0.033

|

Signifikan

|

|

Status (Keua. vs non Keua.)

|

1,291

|

0.001

|

Signifikan

|

|

Chi Square

|

6,063

|

||

|

Prob.

|

0,640

|

||

|

Cox & Snell R2

|

0,099

|

||

Sumber: Data Primer, dimasak, 2008

Berdasarkan tabel ringkasan hasil di atas, dimengerti bahwa variabel yang signifikan sama dengan hasil yang diperoleh pada observasi utama yaitu ROA, CR, KP dan KAP. Dengan menyertakan status keuangan dan non keuangan, dimengerti bahwa probabilitas kesalahan untuk status industri sebesar 0,001 < 0,05 dan nilai koefisien regresi senilai 1,291. Hal ini menunjukkan bahwa perusahaan yang masuk dalam klasifikasi industri keuangan condong untuk tidak sempurna waktu dan perusahaan yang masuk dalam klasifikasi industri non keuangan condong untuk tepat waktu.