Pengertian Dan Penjelasan Anomali Efek Liburan

Telaah teoritis dan beberapa penelitian empiris telah menjajal mengaitkan antara insiden hari libur tertentu dengan kinerja pada bursa imbas. Dampak dari insiden hari tertentu tersebut dinamakan efek piknik. Untuk mengetahui imbas dari kejadian hari libur tertentu kepada kinerja bursa, faktor yang diperhitungkan, yakni pertumbuhan transaksi perdagangan, nilai maupun kemajuan harga saham. Perkembangan aspek-aspek itu dibandingkan selama kurun waktu pra libur dan pasca libur. Jika ada perbedaan yang signifikan antar waktu itu, maka dirumuskan peristiwa hari libur tertentu mempunyai efek signifikanterhadap kinerja bursa. (Chris, 2009).

Hasil observasi membuktikan kinerja bursa sebelum libur mampu terkena efek positif dan negatif. Terjadi imbas faktual apabila pasca libur diprediksikan kemajuan bursa akan membaik. Dengan demikian pembelian saham akan banyak dijalankan sebelum hari libur. Para investor akan ketinggalan kereta jika berbelanja saham dilaksanakan bursa pasca libur. Demikian pula akan terjadi imbas negatif jikalau terjadi kondisi yang sebaliknya, adalah sebelum libur, bursa imbas sepi dari pembeli.

Beberapa peneliti mengungkapkan hal itu akan tergantung tergantung mood dari para penanam modal, apakah mereka pada keadaan mood tinggi (highest mood) atau dalam kondisi mood rendah (lowest mood). Jika penanam modal dalam kondisi mood tinggi, maka mereka akan berselera dan bersemangat bertransaksi. Sebaliknya jikalau dalam kondisi mood rendah mereka tidak akan berangasan dalam bertransaksi.

Telaah teori pada keuangan kebutuhan (behavior finance) menjelaskan, keputusan investor sungguh mungkin didasarkan atas sikap yang bias, emosi maupun mood. John R Nofsinger menjelaskan mood masyarakat (social mood) akan mewarnai mood para investor. Jika masyarakat lazimnya merasa optimistis dalam melihat kondisi sosial ekonomi masyarakat, maka para investor di pasar modal juga akan cenderung optimistis dan dalam kondisi mood tinggi. Sebaliknya jika mood penduduk pesimistis, maka penanam modal akan cenderung pesimistis dan dalam kondisi mood rendah. Mood menggambarkan huruf yang sedang menempel pada diri investor. (Wahyudi, 2008).

Pengujian awal ihwal imbas piknik di kerjakan di NYSE, AMEX dan NASDAQ dengan memakai indeks saham dengan nilai berbobot untuk abad 1963-1986 dan 1973-1986. Hari perdagangan dalam era sampel di bagi menjadi 3 sub: hari jual beli sebelum dan sehabis hari libur lazimserta seluruh perdagangan yang lain. Berdasarkan data imbal hasil pasar harian, mereka menjumlah imbal hasil rata-rata harian untuk hari jual beli sebelum hari libur biasa (pre holiday) dan hari jual beli sehabis hari libur biasa (post holiday).

Imbal hasil rata-rata harian untuk hari perdagangan setelah dikeluarkan hari jual beli sebelum dan sehabis hari libur umumdan libur perdagangan (ordinary day). Mereka memperoleh bahwa imbal hasil rata-rata sebelum regular holidays terjadi di pasar modal Amerika Serikat. Tidak mirip bentuk imbal hasil sebelum hari libur, imbal hasil rata-rata sehabis hari libur tidak memperlihatkan bentuk yang berlawanan.

Berdasarkan Roll (1983), imbal hasil tinggi yang disebabkan oleh January Effect dimulai selesai hari jual beli bulan Desember, yaitu hari sebelum hari libur. Sesuai Pettengill (1989) dan Ariel (1990), dengan mengeluarkan hari jual beli sebelum dan sesudah Tahun Baru dari sampel reguler holidays, penelitian ini akan menguji apakah ada tidaknya manifestasi January Effect terhadap Holidays Effect.

Di Amerika Serikat, sepertiga imbal hasil lebih dari indeks akan didapat pada saat hari-hari perdagangan sebelum hari libur yang terjadi pada ketika pasar ditutup (Ariel, 1990). Lakonishok dan Smidt (1988), menemukan bahwa kira-kira 50 persen capital gain dari DJIA terjadi pada sepuluh hari libur setiap tahun. Karena itu, dapat mengemban amanah bahwa imbas piknik yakni salah satu anomali yang terjadi di pasar modal.

1. Pasar Modal

Pasar modal dalam definisi yang sempit ialah sebuah tempat yang terencana dimana sekuritas atau imbas perdagangkan, yang lalu disebut selaku bursa efek.Definisi pasar modal menurut kamus Pasar Uang dan Modal adalah Konkret atau absurd yang mempertemukan pihak-pihak yang memberikan dan memerlukan dana jangka panjang , yakni jangka satu tahun ke atas (Rahardja, 1989).

Fungsi bursa imbas ini antara lain adalah menjaga kontinuitas pasar dan menciptakan harga imbas yang masuk akal melalui prosedur ajakan dan penawaran. Instrumen pasar modal pada prinsipnya adalah semua surat-surat berharga (efek) yang biasa diperjualbelikan melalui pasar modal. Efek ialah setiap surat legalisasi hutang, surat berguna komersial, saham, obligasi, sekuritas kredit, tanda bukti hutang, rights, warrants, pilihan atau setiap derivatif dari imbas atau setiap instrumen yang ditetapkan oleh Bapepam sebagai efek. Sifat imbas yang diperdagangkan di pasar modal (Bursa Efek) umumnya waktu panjang. Instrumen yang paling umum diperjualbelikan melalui bursa efek di Indonesia saat ini yaitu saham, obligasi, dan rights. Saham mampu didefinisikan sebagai tanda penyertaan atau kepemilikan seseorang atau tubuh dalam suatu perusahaan atau perseroan terbatas. Porsi kepemilikan diputuskan oleh seberapa besar penyertaan modal yang ditanamkan di perusahaan tersebut. (Halim, 2005)

Sedangkan bagi para investor, pasar modal mampu dijadikan sebagai salah satu alternatif untuk melakukan investasi. Sebelum ada pasar modal, penanam modal cuma mempunyai alternatif investasi yang terbatas, yaitu menyimpan uangnya di bank atau dalam bentuk real asset (misalnya rumah, tanah, komplemen dan lain-lain).

Dalam melakukan investasi di pasar modal, para investor mesti betul-betul menyadari bahwa disamping akan mendapatkan keuntungan tetapi juga kemungkinan akan mengalami kerugian. Keuntungan atau kerugian tersebut sangat dipengaruhi oleh kesanggupan investor dalam menganalisis keadaan harga saham. Oleh alasannya itu, bermain di pasar modal tidak mempunyai jaminan untuk mendapatkan capital gain saja namun juga akan sungguh mungkin pula investor mengalami capital loss. (Dwiyatmoko, 2008)

2. Pasar Modal Indonesia

Pasar Modal di Indonesia terdiri atas forum-forum berikut (Indonesia Stock Exchange, 2008) :

1. Badan Pengawas Pasar Modal

2. Bursa imbas, ketika ini ada dua: Bursa Efek Jakarta dan Bursa Efek Surabaya tetapi sejak tamat 2007 Bursa Efek Surabaya melebur ke Bursa Efek Jakarta sehingga menjadi Bursa Efek Indonesia.

3. Perusahaan Efek

4. Lembaga Kliring dan Penjaminan, dikala ini dilakukan oleh PT. Kliring Penjaminan Efek Indonesia (PT. KPEI)

5. Lembaga Penyimpanan dan Penyelesaian, dikala ini dilaksanakan oleh PT. Kustodian Sentral Efek Indonesia (PT. KSEI)

3. Konsep Dasar Pasar Efisien

Konsep pasar efisien pertama kali dikemukakan dan dipopulerkan oleh Fama (1970). Dalam konteks ini yang dimaksud dengan pasar yakni pasar modal (capital market) dan pasar duit. Suatu pasar dikatakan efisien apabila tidak seorangpun, baik penanam modal individu maupun investor institusi, akan bisa menemukan return tidak wajar (abnormal return), sehabis diadaptasi dengan risiko, dengan menggunakan strategi jual beli yang ada. Artinya, harga-harga yang terbentuk di pasar merupakan cerminan dari informasi yang ada atau “stock prices reflect all available information”. Ekspresi yang lain menyebutkan bahwa dalam pasar yang efisien harga-harga asset atau sekuritas secara cepat dan utuh merefleksikan gosip yang tersedia perihal aset atau sekuritas tersebut.

Dalam mempelajari desain pasar efisien, perhatian kita akan diarahkan pada sejauh mana dan seberapa cepat isu tersebut dapat mensugesti pasar yang tercermin dalam perubahan harga sekuritas. Dalam hal ini Haugen (2001) membagi golongan informasi menjadi tiga, yaitu (1) info harga saham masa lalu (information in past stock prices), (2) semua informasi publik (all public information), dan (3) semua info yang ada termasuk informasi orang dalam (all available information including inside or private information). Masing-masing kalangan gosip tersebut mencerminkan sejauh mana tingkat efisiensi suatu pasar.

Jones (1998) menyebutkan bahwa harga sekarang suatu saham (sekuritas) merefleksikan dua jenis isu, yaitu isu yang sudah diketahui dan info yang masih memerlukan prasangka. Informasi yang telah dikenali meliputi dua macam, yaitu info kurun lalu (misalnya keuntungan tahun atau kuartal yang lalu) dan info dikala ini (current information) selain juga kejadian atau peristia yang telah diumumkan tetapi masih akan terjadi (misalnya rencana pemisahan saham). Contoh untuk informasi yang masih membutuhkan dugaan adalah kalau banyak investor yakin bahwa suku bunga akan segera turun, harga-harga akan mencerminkan keyakinan ini sebelum penurunan sebetulnya terjadi.

4. Mengapa Pasar Dapat Diharapkan Efisien

Membahas pasar efisien, niscaya mengakibatkan pertanyaan mengapa harus ada konsep pasar efisien dan mungkinkah pasar efisien ada dalam kehidupan positif. Untuk menjawab pertanyaan tersebut, kondisi-keadaan berikut idealnya mesti terpenuhi (Gumanti, 2002):

1. Banyak terdapat investor rasional dan berorientasi pada maksimisasi keuntungan yang secara aktif berpartisipasi di pasar dengan menganalisis, menilai, dan berjualan saham. Investor- investor ini yaitu price taker, artinya pelaku itu sendiri tidak akan dapat menghipnotis harga suatu sekuritas.

2. Tidak dibutuhkan ongkos untuk menerima informasi dan info tersedia bebas bagi pelaku pasar pada waktu yang nyaris sama (tidak jauh berbeda).

3. Informasi diperoleh dalam bentuk acak, dalam arti setiap pengumuman yang ada di pasar adalah bebas atau tidak terpengaruh dari pengumuman yang lain.

4. Investor bereaksi dengan cepat dan sepenuhnya kepada isu gres yang masuk di pasar, yang menjadikan harga saham secepatnya melakukan pembiasaan.

Kondisi-kondisi di atas mungkin terkesan kaku atau akan susah untuk mampu dipenuhi dalam kehidupan sehari-hari. Harus diakui bahwa akan sulit sekali untuk mewujudkan kondisi sebagaimana di atas. Walaupun demikian, perlu diperhitungkan seberapa erat keadaan-kondisi tersebut dengan realita yang ada di pasar satu per satu.

Investor niscaya selalu memperhatikan pergerakan harga di pasar. Artinya, baik penanam modal perorangan maupun institusi mengikuti pergerakan pasar tiap saat secara seksama, dan selalu siap untuk melaksanakan traksaksi beli atau jual manakala menurut perhitungan akan didapat hasil yang menguntungkan. Dengan kata lain, penanam modal yang secara cepat mampu mengetahui peluangadanya nilai tambah akan dapat mendapatkan keuntungan dengan menggunakan pilihan taktik yang sempurna.

Walaupun untuk mendapatkan informasi dibutuhkan pengorbanan (tidak gratis), untuk institusi di dunia bisnis, penelusuran banyak sekali jenis gosip sudah merupakan sesuatu yang umum dan urusan ongkos yakni sesuatu yang wajar dan banyak pelaku lain yang memperolehnya secara gratis (meskipun mungkin penanam modal dikenai biaya broker atau jasa yang lain). Informasi yang ada dapat dengan gampang diperoleh dan nyaris setiap dikala sama seperti halnya berita yang disampaikan melalui radio, televisi, atau alat komunikasi khusus yang tersedia bagi investor yang rela untuk mengeluarkan uang untuk mendapatkannya. Fleksibilitas dan bervariasinya sumber dan jenis gosip memungkinkan penanam modal untuk menerima info secara gratis.

Informasi diperoleh dalam bentuk acak dan bebas yang setiap saat dapat muncul. Artinya, hampir semua investor tidak dapat memprediksi kapan perusahaan akan menginformasikan perkembangan gres yang penting, kapan perang akan terjadi, kapan pemogokan tenaga kerja akan terjadi, kapan nilai tukar mata uang akan turun atau naik, atau kapan pemimpin negara akan mengalami serangan jantung dan mati secara tiba-tiba. Walaupun ada ketergantungan kepada beberapa informasi sepanjang waktu, tetap saja bahwa pengumuman suatu insiden, misalnya adanya corporate actions, ialah independen dan mampu muncul setiap saat, dengan kata lain acak.

Bila kondisi keempat tercukupi, terperinci bahwa hasil yang mampu disangka yaitu penanam modal akan dengan secepatnya melaksanakan pembiasaan setiap saat ada isu gres masuk ke pasar.

Lagipula, perubahan harga ialah independen dan tidak terpengaruh oleh harga lainnya dan harga bergerak dalam bentuk acak (random walk). Artinya, harga hari ini tidak terpengaruh oleh harga kemarin, sebab harga yang terbentuk hari ini terjadi berdasarkan pada informasi gres yang masuk ke dan diterima di pasar. Dari paparan di atas, menawarkan bahwa bila ke empat kondisi ideal yang disyaratkan terpenuhi, maka terwujudlah suatu pasar efisien.

a. Bentuk Pasar Efisien

Menurut Fama (1970) bentuk efisien pasar dapat dikelompokkan menjadi tiga, yang diketahui selaku hipotesis pasar efisien (efficient market hypothesis). Ketiga bentuk efisien pasar dimaksud adalah (1) hipotesis pasar efisien bentuk lemah (weak form of the efficient market hypothesis), (2) hipotesis pasar efisien bentuk setengah berpengaruh (semistrong form of the efficient market hypothesis), dan hipotesis pasar efisien bentuk berpengaruh (strong form of the efficient market hypothesis). Masing-masing bentuk pasar efisien tersebut terkait akrab dengan sejauh mana absorpsi berita terjadi di pasar.

Berbeda dengan Fama (1970) yang membagi jenis pasar efisien menjadi tiga menurut pada kekuatan data yang ada, West (1975) membagi pasar efisien menjadi dua macam, yaitu pasar efisien secara operasional atau internal (operationally or internally efficient market) dan pasar efisien secara eksternal atau harga (price or externally efficient market).

Dikatakan pasar efisien secara operasional bilamana penanam modal dikenai jasa transaksi semurah mungkin berhubungan dengan ongkos-ongkos atas terjadinya suatu transaksi. Contoh ongkos-ongkos transaksi di pasar modal (uang) yakni ongkos komisi broker (brokerage commission), biaya hukuman (execution fees), biaya-ongkos lain, dan biaya potensi (opportunity loss) (Fabozzi dan Modligiani, 1996)

Adapun yang dimaksud dengan pasar efisien secara eksternal atau harga yakni suatu kondisi bilamana harga setiap dikala benar-benar mencerminkan informasi yang tersedia (available information). Informasi yang tersedia tersebut ialah berita yang berhubungan untuk dipergunakan dalam penilaian sekuritas. Informasi relevan dalam hal ini ialah isu yang dengan segera tercermin pada harga sekuritas.

Definisi pasar efisien juga mampu ditinjau menurut pada distribusi info. Beaver (1986) menjajal untuk melihat pasar efisien dari sudut pandang distribusi berita dengan mengatakan bahwa “a security market is said to be efficient with respect to an information system if and only if the prices act as if everyone observes the signals from that information system”. Menurut definisi ini, harga merupakan cermin dari adanya pengertian menyeluruh (universal) atas sebuah isu, sehingga jikalau harga memiliki kandungan informasi, maka dikatakan bahwa harga yang terbentuk ‘sepenuhnya mencerminkan metode berita.

Terkait dengan definisi berdasarkan Beaver (1986), pertanyaannya yang perlu dijawab sekarang ialah berita apa yang dikatakan selaku ‘mencerminkan sepenuhnya’ tadi. Tidak dapat disanggah bahwa isu yang diyakini mampu merefleksikan harga akan menjadi sorotan banyak pihak yang berkepentingan di pasar modal. Pihak-pihak dimaksud antara lain ialah pembuat kebijakan (pemerintah, tubuh pengawas pasar modal atau perkumpulan penentu kebijakan akuntansi), administrasi perusahaan selaku pembuat laporan keuangan, akuntan (auditor) selaku pihak yang memperlihatkan sertifikasi, dan mediator gosip, mirip pelanggan dan pesaing, serta investor.

Walaupun ada tiga definisi pasar efisien yang kita kenal, pembahasan dalam goresan pena ini ditekankan pada definisi pasar efisien berdasarkan Fama (1970), alasannya adalah definisi pasar efisien tersebut yang paling mendapat perhatian dan paling kerap diuji. Selain itu, secara teoritis, operasional, dan empiris pengujian tiap bentuk pasar efisien memang menurut pada teori pasar efisien yang dikemukan oleh Fama (1970).

1. Hipotesis Pasar Efisien Bentuk Lemah (Weak Form)

Dalam hipotesis ini harga saham diasumsikan merefleksikan semua isu yang terkandung dalam sejarah era kemudian tentang harga sekuritas yang bersangkutan. Artinya, harga yang terbentuk atas sebuah saham, contohnya, merupakan cermin dari pergerakan harga saham yang bersangkutan di abad kemudian. Misalkan, ada bentuk musiman atas kinerja harga sebuah saham yang memperlihatkan bahwa harga saham akan naik menjelang tutup tahun (selesai tahun) dan kemudian turun pada awal tahun.

Berdasarkan pada hipotesis pasar efisien bentuk lemah, pasar akan secepatnya mengetahui dan merevisi kebijakan harganya dengan melakukan perubahan kepada taktik perdagangannya. Mengantisipasi kemungkinan penurunan harga pada permulaan tahun, pedagang akan menjual saham yang dimilikinya sesegera mungkin untuk menghindari kerugian sebagai akibat dari “jatuhnya” harga saham perusahaan yang diamati. Upaya yang dikerjakan penjualtersebut akan menjadikan harga saham perusahaan secara keseluruhan akan turun. Investor yang berakal pasti akan memasarkan saham yang dimilikinya pada akhir tahun untuk menghindari kerugian sebagai akibat dari menurunnya harga saham di awal tahun. Singkatnya, upaya penjualuntuk sesegera mungkin memasarkan saham tersebut akan secara lazim menimbulkan terjadinya penurunan harga pada awal tahun. Bentuk yang serupa juga terjadi bilamana suatu saham memiliki abjad harga yang secara historis turun di final tahun dan naik di awal-awal perdagangan setiap tahun. Apabila kondisi pasar memang demikian, artinya bahwa harga yang terbentuk merefleksikan sikap harga secara historis, bentuk pasar efisien lemah dapat dikatakan terpenuhi.

Jika hipotesis pasar bentuk lemah terpenuhi, dan kesudahannya harga yakni bebas (independen) dari bentuk harga saham historis, maka mampu dikatakan bahwa pergeseran-pergeseran harga akan mengikuti kaedah jalan acak (random walk) manakala pengujian cuma dilakukan terhadap pergantian harga secara historis. Jalan acak yaitu rancangan statistik yang memprediksi bahwa keluaran (output) berikutnya (akan tiba) dalam suatu urutan tidak tergantung pada keluaran (output) sebelumnya. Contoh sederhana dari penerapan kaedah jalan acak adalah pelemparan uang receh, yang misalnya, satu segi bergambar kepala dan segi yang lain bergambar pohon. Walaupun dalam tiga lemparan pertama yang keluar adalah gambar kepala, tidak bermakna bahwa lemparan yang selanjutnya akan keluar lagi gambar kepala. Hasil untuk lemparan berikutnya sama sekali tidak tergantung pada lemparan pertama atau kedua.

Karena sekuritas berisiko memperlihatkan return aktual, kita mampu menginginkan bahwa harga saham akan selalu naik atau mengalami apresiasi sepanjang waktu. Tetapi tren atau kecenderungan kenaikan tersebut tidak selamanya akan begitu, alasannya adalah perubahan harga mengikuti kaedah jalan acak.

2. Hipotesis Pasar Efisien Bentuk Semi-Kuat (Semi-Strong Form)

Menurut hipotesis pasar efisien bentuk semi-kuat, dalam postingan lainnya Fama (1991) menyebutnya sebagai studi insiden (event studies), harga mencerminkan semua isu publik yang berhubungan .

Di samping ialah cerminan harga saham historis, harga yang tercipta juga terjadi karena informasi yang ada di pasar, tergolong di dalamnya yaitu pembukuan keuangan dan gosip komplemen (pemanis) sebagaimana diwajibkan oleh peraturan akuntansi. Informasi yang tersedia di publik juga mampu berupa peraturan keuangan lain seperti pajak bangunan (property) atau suku bunga dan/atau beta saham termasuk rating perusahaan.

Menurut konsep semi-berpengaruh, investor tidak akan mampu untuk mendapatkan ajaib returns dengan menggunakan taktik yang dibangun berdasarkan gosip yang tersedia di publik. Dengan kata lain, evaluasi kepada pembukuan keuangan tidak memberikan manfaat apa-apa.Ide dari pandangan ini yaitu bahwa sekali info tersebut menjadi berita publik (umum), artinya tersebar di pasar, maka semua investor akan bereaksi dengan cepat dan mendorong harga naik untuk merefleksikan semua berita publik yang ada. Kaprikornus, isu yang baru saja didapat dari membaca koran Bisnis Indonesia atau Kompas, misalnya tentang inovasi obat baru atau bahaya akan munculnya perang di Kawasan Asia Timur atau Timur Tengah, dengan secepatnya sudah tercermin pada harga sekuritas penanam modal telah mustahil mendapatkan gila return ketika melaksanakan transaksi di pasar modal berdasarkan berita publik tersebut. Harga pada tingkat beli atau jual saham telah lebih dahulu mencerminkan gosip tersebut karena pasar akan dengan segera bereaksi. Berlawanan dengan pendukung hipotesis pasar efisien bentuk lemah, pada pasar efisien bentuk semi-kuat ada banyak investor yang berfikir bahwa mereka dapat memperoleh keuntungan dengan melaksanakan observasi secara seksama kepada berita publik yang tersedia di pasar, terutama gosip akuntansi. Investor yang melakukan analisis dengan memakai data atau berita akuntansi (dari pembukuan keuangan) dan dari sumber lain untuk mengidentifikasi saham yang salah harga (misprice) disebut penanam modal tersebut melaksanakan analisis mendasar (Fundamental Analysis).

3. Hipotesis Pasar Efisien Bentuk Kuat (Strong Form)

Pasar efisien bentuk berpengaruh menyatakan bahwa harga yang terjadi merefleksikan semua isu yang ada, baik gosip publik (public information) maupun berita pribadi (private information). Makara, dalam hal ini, bentuk kuat meliputi semua informasi historis yang berkaitan dan juga isu yang ada di publik yang berkaitan, disamping juga isu yang hanya diketahui oleh beberapa pihak saja, contohnya manajemen perusahaan, dewan direksi, dan kreditor.

b. Pengujian Efisien Pasar

Menurut Dyckman dan Morse (1986) pengujian pasar efisien mampu dikelompokkan menjadi dua, yakni pengujian berbasis isu non-akuntansi dan pengujian berbasis info akuntansi. Pengujian berbasis berita non-akuntansi didasarkan pada ketiga bentuk pasar efisien menurut Fama (1970) dan beberapa variasi yang masih berhubungan dengan faktor non-akuntansi. Sedangkan pengujian berbasis gosip akuntansi tidak mengikuti bentuk pasar efisien yang ada. Penelitian yang mencoba untuk menguji keberadaan pasar efisien telah banyak dilaksanakan dengan berbagai macam pendekatan. Namun demikian, beberapa hal penting perlu mendapat perhatian.

Morse dan Dale tampaknya setuju bahwa pasar modal di Amerika Serikat, setidaknya hingga dengan era tahun 1980-an, masih termasuk ke dalam pasar efisien bentuk lemah. Salah satu bukti yang mendukung hipotesis tersebut yaitu dari beberapa observasi yang menjajal untuk memakai banyak sekali macam taktik jual beli, contohnya dengan pendekatan relasi return serial, filter rules atau putaran return (cycle returns), tidak ada yang bisa menciptakan ajaib return.

Pada pengujian bentuk efisiensi semi-kuat, ada kecenderungan bahwa hasil yang diperoleh kurang meyakinkan dan kadang-kadang tidak terperinci. Misalnya, tampaknya aneh return jangka panjang mampu diperoleh sesudah berita perihal suatu peristiwa menjadi tersedia di pasar dan asing return juga terkait dengan sifat pasar dan sifat atau karakteristik khusus perusahaan. Namun demikian, Morse dan Dale (1986) menyatakan bahwa apakah asing return yang diperoleh ialah fungsi dari kesalahan dalam model harga atau oleh sebab lain masih belum terperinci.

Terkait dengan hasil pengujian pasar bentuk berpengaruh, ada akidah bahwa peran dari isu privat dalam menyumbang pasar efisien makin tidak jelas. Dalam hal ini ada gejala bahwa ‘orang dalam’ (insiders) mempunyai informasi yang tidak sepenuhnya tercermin dalam pergerakan harga sekuritas. Harga yang terbentuk di pasar tampaknya konsisten dengan asumsi bahwa penggunaan informasi dari orang dalam jauh sebelum adanya pengumuman resmi. Artinya, investor melaksanakan aksi jual-beli sekuritas sebelum isu yang terkait dengan sekuritas tersebut dipublikasikan (diumumkan).

5. Indeks Bursa Saham

Indeks harga saham merupakan indikator yang menggambarkan pergerakan saham. Di pasar modal, sebuah indeks diperlukan memiliki lima fungsi, (Halim, 2005) yakni:

1. sebagai indikator animo pasar.

2. selaku indikator tingkat laba.

3. selaku tolak ukur (benchmark) kinerja suatu portofolio.

4. memfasilitasi pembentukan portofolio dengan taktik pasif.

5. memfasilitasi berkembangnya produk derivatif.

Indeks pasar sudah menjadi bab dari kehidupan sehari-hari. Indeks pasar saham yang paling sering digunakan di Amerika Serikat yakni Dow Jones Industrial Avarage. Indeks pasar yang lain yakni Indeks Gabungan S&P 500, Indeks Gabungan NYSE, indeks nilai pasar ASE dan sebagainya.

Selain indeks utama di atas, masih terdapat indeks-indeks lain yang digunakan oleh manajer investasi institusional seperti indeks saham Wilshire. Sedangkan di Bursa Efek Jakarta sendiri terdapat 5 (lima) atau jenis indeks, antara lain:

1. Indeks individual, memakai indeks harga masing-masing saham kepada harga dasarnya.

2. Indeks harga saham sektoral yang menggunakan semua saham yang termasuk dalam masing-masing sektor yaitu sektor primer (ekstraktif), sektor sekunder (industri manufaktur) dan sektor tersier.

3. Indeks LQ-45 yang memakai 45 perusahaan yang dipandang dari likuiditas perdagangan saham.

4. Indeks harga saham adonan (IHSG) yang memakai semua saham yang tercatat sebagai unsur perhitungan indeks.

5. Indeks syariah atau JII (Jakarta Islamic Index) yang ialah indeks terakhir yang dikembangakan oleh BEI yang bekerja sama dengan Danareksa Investment Management.

Secara lazim, indeks pasar mengalami peningkatan dan penurunan secara bersama-sama. Namun, terdapat perbedaan penting dalam besarnya pergerakan tersebut. Untuk mengetahui alasannya terjadinya perbedaan tersebut, perlu diketahui apalagi dahulu perihal cara pembentukan indeks saham itu sendiri. Ada tiga faktor yang membedakan indeks pasar saham yakni besarnya cakupan saham yang ditunjukkan oleh indikator, berat relatif saham dan sistem merata-ratakannya. Indikator pasar saham meliputi seluruh atau sebagian saham yang diperdagangkan terhadap penduduk lazim. Besarnya cakupan untuk setiap indikator pasar tidaklah sama.

6. Indeks LQ-45

Indeks LQ-45 meliputi saham-saham dengan nilai pasar dan likuiditas yang tinggi yang terdiri dari 45 saham terpilih yang dapat mewakili pasar.

Rumus perhitungannya :

- Nilai pasar x saham diperdagangkan

- Nilai pasar

Tujuan indeks LQ-45 yaitu sebagai pemanis IHSG dan utamanya unuk menawarkan fasilitas yang objekti dan terpercaya bagi analisis keuangan, manajer investasi, investor, dan pemerhati pasar modal lainnya dalam memonitor pergerakan harga dari saham-saham yang aktif diperdagangkan. Kriteria seleksi pertama untuk menentukan suatu emiten mampu masuk dalam perkiraan Indeks LQ-45:

a. Berada di top 0% dari total rata-rata tahunan nilai transaksi saham dipasar regular.

b. Berada di top 90% dari rata-rata tahunan kapitalisasi pasar.

c. Tercatat di BEI minimum 30 hari bursa.

Setelah melalui seleksi pertama, saham harus melewati proses seleksi kedua:

a. Merupakan urutan tertinggi yang mewakili sektornya dalam kualifikasi industry BEI sesuai dengan nilai kapitalisasi pasarnya.

b. Memilki porsi yang sama dengan sektor-sektor lain.

c. Merupakan urutan tertinggi menurut frekuensi transaksi.

7. Imbal Hasil

Dalam kegiatan investasi baik investasi pada financial assets mirip saham dan obligasi maupun real assets mirip tanah dan real estate senantiasa ada dua hal yang perlu dipertimbangkan, yakni risiko dan tingkat laba. Imbal hasil merupakan hasil yang diperoleh dari investasi. Imbal hasil dapat berupa imbal hasil realisasi yang sudah terjadi atau imbal hasil ekspetasi (expected return) yang belum terjadi tetapi diharapkan akan terjadi di kala mendatang.( Bodie/Kane/Marcus, 2008)

Imbal hasil realisasi (realized return) merupakan imbal hasil yang telah terjadi. Imbal hasil realisasi dihitung menurut data historis. Imbal hasil realisasi sangat penting sebab dipakai sebagai salah satu pengukur kinerja dari perusahaan. Imbal hasil historis ini juga memiliki kegunaan sebagi dasar penentuan tingkat laba yang diperlukan (expected return) dan risiko di masa tiba. (Bodie/Kane/Marcus, 2008)

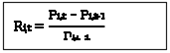

Untuk mengkalkulasikan imbal hasil realisasi pada era observasi mampu dirumuskan selaku berikut:

Keterangan :

Rit : : actual return saham ke-i pada masa ke-t

Pit : harga saham ke-i pada kala ke-t

Pit-1: harga saham ke-i pada periode satu hari sebelum hari ke-t

BAB I :