pelajarancg.blogspot.com: Cara Lapor Pajak DJP Online SPT Tahunan Pribadi Perorang PPh 21. Sudah tiba saatnya Anda memberikan Surat Pemberitahuan (SPT) Tahunan Pajak Penghasilan (PPh) Tahun Pajak 2019. Kutipan ini ialah isi pengingat yang disampaikan terhadap wajib pajak melalui email di tahun 2020 dari Direktorat Jenderal Pajak Kementerian Keuangan Republik Indonesia (Disingkat: Dirjen Pajak). Sebagai objek pajak baik itu individual atau langsung maupun tubuh atau lembaga mempunyai keharusan untuk mengeluarkan uang pajak sebagaimana dikelola dalam Undang-Undang Nomor 6 Tahun 1983 perihal Ketentuan Umum dan Tata Cara Perpajakan yang lalu Diubah dengan Undang-Undang Nomor 28 Tahun 2007.

Tidak cuma disitu, seiring perjalanan sejarahnya, Undang-Undang Nomor 28 Tahun 2007 ini lalu mengalami perubahan menjadi Undang-Undang Nomor 16 Tahun 2000, yang hingga tahun 2020 masih diberlakukan.

Adapun isi dari UU 16 Tahun 2000 secara lengkap selaku berikut:

Menimbang :

bahwa dalam upaya untuk lebih memperlihatkan keadilan dan mengembangkan pelayanan kepada Wajib Pajak serta agar lebih mampu diciptakan kepastian hukum, perlu dilakukan perubahan kepada Undang-undang Nomor 6 TAHUN 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan sebagaimana sudah diubah dengan Undang-undang Nomor 9 Tahun 1994;

Mengingat :

1. Pasal 5 ayat (1), Pasal 20 ayat (2), dan Pasal 23 ayat (2) UUD Negara Republik Indonesia Tahun 1945 sebagaimana sudah diubah dengan Perubahan Pertama Tahun 1999;

2. Undang-undang Nomor 6 TAHUN 1983 perihal Ketentuan Umum dan Tata Cara Perpajakan (Lembaran Negara Republik Indonesia Tahun 1983 Nomor 49, Tambahan Lembaran Negara Nomor 3262) sebagaimana telah diubah dengan Undang-undang Nomor 9 Tahun 1994(Lembaran Negara Republik Indonesia Tahun 1994 Nomor 59, Tambahan Lembaran Negara Nomor 3566);

Menetapkan :

UNDANG-UNDANG TENTANG PERUBAHAN KEDUA ATAS UNDANG-UNDANG NOMOR 6 TAHUN 1983 TENTANG KETENTUAN UMUM DAN TATA CARA PERPAJAKAN.

Beberapa ketentuan dalam Undang-undang Nomor 6 TAHUN 1983 wacana Ketentuan Umum dan Tata Cara Perpajakan (Lembaran Negara Republik Indonesia Tahun 1983 Nomor 49, Tambahan Lembaran Negara Nomor 3262) sebagaimana sudah diubah dengan Undang-undang Nomor 9 Tahun 1994 (Lembaran Negara Republik Indonesia Tahun 1994 Nomor 59, Tambahan Lembaran Negara Nomor 3566) diubah sebagai berikut :

Ketentuan Pasal 1 diubah, sehingga keseluruhan Pasal 1 berbunyi sebagai berikut :

Dalam Undang-undang ini, yang dimaksud dengan :

1. 1. Wajib Pajak yaitu orang langsung atau tubuh yang berdasarkan ketentuan peraturan perundang-undangan perpajakan ditentukan untuk melaksanakan keharusan perpajakan, termasuk pemungut pajak atau pemotong pajak tertentu.

2. Badan adalah sekumpulan orang dan atau modal yang merupakan kesatuan baik yang melakukan perjuangan maupun yang tidak melaksanakan usaha yang meliputi perseroan terbatas, perseroan komanditer, perseroan lainnya, badan perjuangan milik Negara atau Daerah dengan nama dan dalam bentuk apapun, firma, kongsi, koperasi, dana pensiun, komplotan, asosiasi, yayasan, organisasi massa, organisasi sosial politik, atau organisasi yang sejenis, lembaga, bentuk usaha tetap, dan bentuk tubuh yang lain.

3. Pengusaha adalah orang eksklusif atau badan dalam bentuk apapun yang dalam acara usaha atau pekerjaannya menghasilkan barang, mengimpor barang, mengekspor barang, melaksanakan perjuangan jual beli, memanfaatkan barang tidak berwujud dari luar Daerah Pabean, melakukan usaha jasa, atau mempergunakan jasa dari luar Daerah Pabean.

4. Pengusaha Kena Pajak yakni Pengusaha sebagaimana dimaksud pada angka 3 yang melaksanakan penyerahan Barang Kena Pajak dan atau penyerahan Jasa Kena Pajak yang dikenakan pajak berdasarkan Undang-undang Pajak Pertambahan Nilai 1984 dan perubahannya, tidak termasuk Pengusaha Kecil yang batasannya ditetapkan dengan Keputusan Menteri Keuangan, kecuali Pengusaha Kecil yang memilih untuk dikukuhkan menjadi Pengusaha Kena Pajak

5. Nomor Pokok Wajib Pajak yaitu nomor yang diberikan terhadap Wajib Pajak sebagai fasilitas dalam administrasi perpajakan yang dipergunakan selaku tanda pengenal diri atau identitas Wajib Pajak dalam melaksanakan hak dan kewajiban perpajakannya.

6. Masa Pajak yaitu jangka waktu yang lamanya sama dengan 1 (satu) bulan takwim atau jangka waktu lain yang ditetapkan dengan Keputusan Menteri Keuangan paling usang 3 (tiga) bulan takwim.

7. Tahun Pajak yakni jangka waktu 1 (satu) tahun takwim kecuali kalau Wajib Pajak menggunakan tahun buku yang tidak sama dengan tahun takwim.

8. Bagian Tahun Pajak ialah bab dari jangka waktu 1 (satu) Tahun Pajak.

9. Pajak yang terutang yaitu pajak yang harus dibayar pada suatu dikala, dalam Masa Pajak, dalam Tahun Pajak atau dalam Bagian Tahun Pajak berdasarkan ketentuan peraturan perundang-permintaan perpajakan.

10. Surat Pemberitahuan yaitu surat yang oleh Wajib Pajak digunakan untuk melaporkan penghitungan dan atau pembayaran pajak, objek pajak dan atau bukan objek pajak dan atau harta dan kewajiban, berdasarkan ketentuan peraturan perundang-permintaan perpajakan.

11. Surat Pemberitahuan Masa ialah Surat Pemberitahuan untuk sebuah Masa Pajak.

12. Surat Pemberitahuan Tahunan yaitu Surat Pemberitahuan untuk sebuah Tahun Pajak atau Bagian Tahun Pajak.

13. Surat Setoran Pajak yakni surat yang oleh Wajib Pajak dipakai untuk melaksanakan pembayaran atau penyetoran pajak yang terutang ke kas negara melalui Kantor Pos dan atau bank tubuh perjuangan milik Negara atau bank tubuh usaha milik Daerah atau tempat pembayaran lain yang ditunjuk oleh Menteri Keuangan.

14. Surat ketetapan pajak ialah surat ketetapan yang mencakup Surat Ketetapan Pajak Kurang Bayar atau Surat Ketetapan Pajak Kurang Bayar Tambahan atau Surat Ketetapan Pajak Lebih Bayar atau Surat Ketetapan Pajak Nihil.

15. Surat Ketetapan Pajak Kurang Bayar ialah surat ketetapan pajak yang memilih besarnya jumlah pokok pajak, jumlah kredit pajak, jumlah kelemahan pembayaran pokok pajak, besarnya hukuman manajemen, dan jumlah yang masih harus dibayar.

16. Surat Ketetapan Pajak Kurang Bayar Tambahan ialah surat ketetapan pajak yang memilih pemanis atas jumlah pajak yang sudah ditetapkan.

17. Surat Ketetapan Pajak Lebih Bayar yakni surat ketetapan pajak yang menentukan jumlah kelebihan pembayaran pajak karena jumlah kredit pajak lebih besar ketimbang pajak yang terutang atau tidak seharusnya terutang.

18. Surat Ketetapan Pajak Nihil yakni surat ketetapan pajak yang memilih jumlah pokok pajak sama besarnya dengan jumlah kredit pajak atau pajak tidak terutang dan tidak ada kredit pajak.

19. Surat Tagihan Pajak ialah surat untuk melakukan tagihan pajak dan atau hukuman manajemen berbentukbunga dan atau denda.

20. Surat Paksa adalah surat perintah membayar utang pajak dan biaya penagihan pajak.

21. Kredit pajak untuk Pajak Pertambahan Nilai adalah Pajak Masukan yang mampu dikreditkan sesudah dikurangi dengan pengembalian pendahuluan keunggulan pajak atau setelah dikurangi dengan pajak yang sudah dikompensasikan, yang dikurangkan dari pajak yang terutang.

22. Kredit pajak untuk Pajak Penghasilan ialah pajak yang dibayar sendiri oleh Wajib Pajak ditambah dengan pokok pajak yang terutang dalam Surat Tagihan Pajak karena Pajak Penghasilan dalam tahun berlangsung tidak atau kurang dibayar, ditambah dengan pajak yang dipotong atau dipungut, ditambah dengan pajak atas penghasilan yang dibayar atau terutang di luar negeri, dikurangi dengan pengembalian pendahuluan kelebihan pajak, yang dikurangkan dari pajak yang terutang.

23. Pekerjaan bebas yakni pekerjaan yang dilaksanakan oleh orang pribadi yang mempunyai keterampilan khusus selaku usaha untuk menemukan penghasilan yang tidak terikat oleh sebuah korelasi kerja.

24. Pemeriksaan ialah serangkaian aktivitas untuk mencari, mengumpulkan, mengolah data dan atau keterangan yang lain untuk menguji kepatuhan pemenuhan keharusan perpajakan dan untuk tujuan lain dalam rangka melaksanakan ketentuan peraturan perundang-undangan perpajakan.

25. Penanggung Pajak yakni orang langsung atau badan yang bertanggung jawab atas pembayaran pajak, termasuk wakil yang mengerjakan hak dan menyanggupi keharusan Wajib Pajak berdasarkan ketentuan peraturan perundang-seruan perpajakan.

26. Pembukuan adalah suatu proses pencatatan yang dilaksanakan secara terencana untuk mengumpulkan data dan info keuangan yang meliputi harta, kewajiban, modal, penghasilan dan biaya, serta jumlah harga perolehan dan penyerahan barang atau jasa, yang ditutup dengan menyusun laporan keuangan berupa neraca dan laporan keuntungan rugi pada setiap Tahun Pajak berakhir.

27. Penelitian adalah serangkaian aktivitas yang dikerjakan untuk menganggap kelengkapan pengisian Surat Pemberitahuan dan lampiran-lampirannya termasuk evaluasi ihwal kebenaran penulisan dan penghitungannya.

28. Penyidikan tindakan melawan hukum di bidang perpajakan ialah serangkaian langkah-langkah yang dijalankan oleh Penyidik untuk mencari serta menghimpun bukti yang dengan bukti itu menciptakan terperinci tindakan melawan hukum di bidang perpajakan yang terjadi serta mendapatkan tersangkanya.

29. Surat Keputusan Pembetulan yakni surat keputusan yang membetulkan kesalahan tulis, kesalahan hitung, dan atau kekeliruan penerapan ketentuan tertentu dalam peraturan perundang-usul perpajakan yang terdapat dalam surat ketetapan pajak, Surat Tagihan Pajak, Surat Keputusan Keberatan, Surat Keputusan Pengurangan atau Penghapusan Sanksi Administrasi, Surat Keputusan Pengurangan atau Pembatalan Ketetapan Pajak yang tidak benar, atau Surat Keputusan Pengembalian Pendahuluan Kelebihan Pajak.

30. Surat Keputusan Keberatan yaitu surat keputusan atas keberatan kepada surat ketetapan pajak atau kepada pemotongan atau pemungutan oleh pihak ketiga yang diajukan oleh Wajib Pajak.

31. Putusan Banding yakni putusan badan peradilan pajak atas banding kepada Surat Keputusan Keberatan yang diajukan oleh Wajib Pajak.

32. Surat Keputusan Pengembalian Pendahuluan Kelebihan Pajak yaitu surat keputusan yang memilih jumlah pengembalian pendahuluan kelebihan pajak untuk Wajib Pajak tertentu.”

Judul BAB II diubah, sehingga berbunyi sebagai berikut :

Ketentuan Pasal 2 ayat (2), ayat (3), ayat (4), dan ayat (5) diubah, sehingga keseluruhan Pasal 2 berbunyi selaku berikut :

(1) Setiap Wajib Pajak wajib mendaftarkan diri pada kantor Direktorat Jenderal Pajak yang daerah kerjanya meliputi kawasan tinggal atau kawasan kedudukan Wajib Pajak dan kepadanya diberikan Nomor Pokok Wajib Pajak.

(2) Setiap Wajib Pajak sebagai Pengusaha yang dikenakan pajak menurut Undang-undang Pajak Pertambahan Nilai 1984 dan perubahannya, wajib melaporkan bisnisnya pada kantor Direktorat Jenderal Pajak yang daerah kerjanya meliputi tempat tinggal atau kawasan kedudukan Pengusaha, dan tempat acara usaha dikerjakan untuk dikukuhkan menjadi Pengusaha Kena Pajak.

(3) Direktur Jenderal Pajak dapat memutuskan :

- a. tempat registrasi dan atau tempat pelaporan perjuangan selain yang ditetapkan dalam ayat (1) dan ayat (2);

- b. daerah registrasi pada kantor Direktorat Jenderal Pajak yang daerah kerjanya mencakup daerah acara usaha dilaksanakan, di samping daerah mendaftarkan diri sebagaimana dimaksud dalam ayat (1), bagi Wajib Pajak orang pribadi usahawan tertentu.

(4) Direktur Jenderal Pajak mempublikasikan Nomor Pokok Wajib Pajak dan atau mengukuhkan Pengusaha Kena Pajak secara jabatan, jika Wajib Pajak atau Pengusaha Kena Pajak tidak melakukan kewajibannya sebagaimana dimaksud dalam ayat (1) dan atau ayat (2).

(5) Jangka waktu pendaftaran dan pelaporan serta metode registrasi dan legalisasi sebagaimana dimaksud dalam ayat (1), ayat (2), ayat (3), dan ayat (4) tergolong peniadaan Nomor Pokok Wajib Pajak dan atau pencabutan Pengukuhan Pengusaha Kena Pajak diatur dengan Keputusan Direktur Jenderal Pajak.”

4. Ketentuan Pasal 3 diubah, dan di antara ayat (1) dan ayat (2) di sisipkan 1 (satu) ayat yakni ayat (1a), serta di antara ayat (5) dan ayat (6) di sisipkan 1 (satu) ayat adalah ayat (5a), sehingga keseluruhan Pasal 3 berbunyi selaku berikut :

(1) Setiap Wajib Pajak wajib mengisi Surat Pemberitahuan dalam bahasa Indonesia dengan memakai huruf Latin, angka Arab, satuan mata uang Rupiah, dan menandatangani serta menyampaikannya ke kantor Direktorat Jenderal Pajak kawasan Wajib Pajak terdaftar atau dikukuhkan.

(1a) Bagi Wajib Pajak yang sudah mendapat izin Menteri Keuangan untuk mengadakan pembukuan dengan memakai bahasa asing dan mata duit selain Rupiah, wajib memberikan Surat Pemberitahuan dalam bahasa Indonesia dan mata uang selain Rupiah yang diizinkan, yang pelaksanaannya diatur dengan Keputusan Menteri Keuangan.

(2) Wajib Pajak sebagaimana dimaksud dalam ayat (1) dan ayat (1a) mesti mengambil sendiri Surat Pemberitahuan di daerah yang ditetapkan oleh Direktur Jenderal Pajak.

(3) Batas waktu penyampaian Surat Pemberitahuan yaitu :

- a. untuk Surat Pemberitahuan Masa, paling lambat 20 (dua puluh) hari setelah simpulan Masa Pajak;

- b. untuk Surat Pemberitahuan Tahunan, paling lambat 3 (tiga) bulan setelah tamat Tahun Pajak.

(4) Direktur Jenderal Pajak atas permintaan Wajib Pajak mampu memperpanjang rentang waktu penyampaian Surat Pemberitahuan Tahunan sebagaimana dimaksud dalam ayat (3) abjad b untuk paling lama 6 (enam) bulan.

(5) Permohonan sebagaimana dimaksud dalam ayat (4) diajukan secara tertulis diikuti Surat Pernyataan perihal penghitungan sementara pajak terutang dalam 1 (satu) Tahun Pajak dan bukti pelunasan kelemahan pembayaran pajak yang terutang.

(5a) Apabila Surat Pemberitahuan tidak disampaikan sesuai batas waktu sebagaimana dimaksud dalam ayat (3) atau batas waktu perpanjangan penyampaian Surat Pemberitahuan Tahunan sebagaimana dimaksud dalam ayat (4), diterbitkan Surat Teguran.

(6) Bentuk dan isi Surat Pemberitahuan serta informasi dan atau dokumen yang mesti dilampirkan ditetapkan dengan Keputusan Menteri Keuangan.

(7) Surat Pemberitahuan dianggap tidak disampaikan jika tidak ditandatangani sebagaimana dimaksud dalam ayat (1) atau tidak sepenuhnya dilampiri informasi dan atau dokumen sebagaimana dimaksud dalam ayat (6).

(8) Dikecualikan dari kewajiban sebagaimana dimaksud dalam ayat (1) yakni Wajib Pajak Penghasilan tertentu yang ditetapkan dengan Keputusan Menteri Keuangan.”

5. Ketentuan Pasal 4 ayat (4) diubah, dan ditambah 1 (satu) ayat adalah ayat (5), sehingga keseluruhan Pasal 4 berbunyi sebagai berikut :

(1) Wajib Pajak wajib mengisi dan memberikan Surat Pemberitahuan dengan benar, lengkap, terperinci, dan menandatanganinya.

(2) Dalam hal Wajib Pajak ialah tubuh, Surat Pemberitahuan mesti ditandatangani oleh pengelola atau direksi.

(3) Dalam hal Surat Pemberitahuan diisi dan ditandatangani oleh orang lain bukan Wajib Pajak, mesti dilampiri surat kuasa khusus.

(4) Pengisian Surat Pemberitahuan Tahunan Pajak Penghasilan oleh Wajib Pajak yang wajib melakukan pembukuan harus dilengkapi dengan laporan keuangan berupa neraca dan laporan laba rugi serta informasi-keterangan lain yang diharapkan untuk menjumlah besarnya Penghasilan Kena Pajak.

(5) Tata cara penerimaan dan pengolahan Surat Pemberitahuan dikelola dengan Keputusan Menteri Keuangan.”

6. Ketentuan Pasal 6 ayat (2) dan ayat (3) diubah, sehingga keseluruhan Pasal 6 berbunyi sebagai berikut :

(1) Surat Pemberitahuan yang disampaikan pribadi oleh Wajib Pajak ke kantor Direktorat Jenderal Pajak mesti diberi tanggal penerimaan oleh pejabat yang ditunjuk untuk itu, sedangkan untuk Surat Pemberitahuan Tahunan mesti diberikan juga bukti penerimaan.

(2) Penyampaian Surat Pemberitahuan dapat dikirimkan lewat Kantor Pos secara tercatat atau dengan cara lain yang dikontrol dengan Keputusan Direktur Jenderal Pajak.

(3) Tanda bukti dan tanggal pengiriman untuk penyampaian Surat Pemberitahuan sebagaimana dimaksud dalam ayat (2) sepanjang Surat Pemberitahuan tersebut sudah lengkap dianggap sebagai tanda bukti dan tanggal penerimaan.”

7. Ketentuan Pasal 7 diubah dan dijadikan ayat (1), dan ditambah 1 (satu) ayat yaitu ayat (2), sehingga keseluruhan Pasal 7 berbunyi sebagai berikut :

(1) Apabila Surat Pemberitahuan tidak disampaikan dalam jangka waktu sebagaimana dimaksud dalam Pasal 3 ayat (3) atau deadline perpanjangan penyampaian Surat Pemberitahuan sebagaimana dimaksud dalam Pasal 3 ayat (4), dikenakan hukuman manajemen berupa denda sebesar Rp50.000,00 (lima puluh ribu rupiah) untuk Surat Pemberitahuan Masa dan sebesar Rp100.000,00 (seratus ribu rupiah) untuk Surat Pemberitahuan Tahunan.

(2) Pengenaan sanksi administrasi berupa denda sebagaimana dimaksud dalam ayat (1) tidak dilaksanakan terhadap Wajib Pajak tertentu yang ditetapkan dengan Keputusan Menteri Keuangan.”

8. Ketentuan Pasal 8 ayat (1), ayat (3), ayat (4), dan ayat (5) diubah, dan ditambah 1 (satu) ayat ialah ayat (6), sehingga keseluruhan Pasal 8 berbunyi selaku berikut :

(1) Wajib Pajak dengan kemauan sendiri mampu membetulkan Surat Pemberitahuan yang sudah disampaikan dengan menyampaikan pernyataan tertulis dalam jangka waktu 2 (dua) tahun setelah berakhirnya Masa Pajak, Bagian Tahun Pajak atau Tahun Pajak, dengan syarat Direktur Jenderal Pajak belum melakukan tindakan pemeriksaan.

(2) Dalam hal Wajib Pajak membetulkan sendiri Surat Pemberitahuan yang menyebabkan utang pajak menjadi lebih besar, maka kepadanya dikenakan hukuman administrasi berupa bunga sebesar 2% (dua persen) sebulan atas jumlah pajak yang kurang dibayar, dijumlah sejak ketika penyampaian Surat Pemberitahuan selsai sampai dengan tanggal pembayaran sebab pembetulan Surat Pemberitahuan itu.

(3) Sekalipun sudah dilaksanakan tindakan investigasi, tetapi sepanjang belum dijalankan langkah-langkah penyidikan tentang adanya ketidakbenaran yang dilaksanakan Wajib Pajak sebagaimana dimaksud dalam Pasal 38, terhadap ketidakbenaran tindakan Wajib Pajak tersebut tidak akan dikerjakan penyidikan, bila Wajib Pajak dengan kemauan sendiri mengungkapkan ketidakbenaran perbuatannya tersebut dengan diikuti pelunasan kekurangan pembayaran jumlah pajak yang bantu-membantu terutang beserta sanksi administrasi berbentukdenda sebesar 2 (dua) kali jumlah pajak yang kurang dibayar.

(4) Sekalipun jangka waktu pembetulan Surat Pemberitahuan sebagaimana dimaksud dalam ayat (1) sudah berakhir, dengan syarat Direktur Jenderal Pajak belum mempublikasikan surat ketetapan pajak, Wajib Pajak dengan kesadaran sendiri mampu mengungkapkan dalam laporan tersendiri perihal ketidakbenaran pengisian Surat Pemberitahuan yang telah disampaikan, yang mengakibatkan :

- a. pajak-pajak yang masih harus dibayar menjadi lebih besar; atau

- b. rugi berdasarkan ketentuan perpajakan menjadi lebih kecil; atau

- c. jumlah harta menjadi lebih besar; atau

- d. jumlah modal menjadi lebih besar.

(5) Pajak yang kurang dibayar yang muncul selaku balasan dari pengungkapan ketidakbenaran pengisian Surat Pemberitahuan sebagaimana dimaksud dalam ayat (4) beserta hukuman manajemen berupa kenaikan sebesar 50% (lima puluh persen) dari pajak yang kurang dibayar, harus dilunasi sendiri oleh Wajib Pajak sebelum laporan tersendiri dimaksud disampaikan.

(6) Sekalipun jangka waktu pembetulan Surat Pemberitahuan sebagaimana dimaksud dalam ayat (1) sudah berakhir, dengan syarat Direktur Jenderal Pajak belum melakukan langkah-langkah investigasi, Wajib Pajak mampu membetulkan Surat Pemberitahuan Tahunan Pajak Penghasilan yang telah disampaikan, dalam hal Wajib Pajak mendapatkan Keputusan Keberatan atau Putusan Banding tentang surat ketetapan pajak tahun pajak sebelumnya, yang menyatakan rugi fiskal yang berbeda dari ketetapan pajak yang diajukan keberatan atau Keputusan Keberatan yang diajukan banding, dalam rentang waktu 3 (tiga) bulan sehabis mendapatkan Keputusan Keberatan atau Putusan Banding tersebut.”

9. Ketentuan Pasal 9 diubah, dan di antara ayat (2) dan ayat (3) di sisipkan 1 (satu) ayat yakni ayat (2a), sehingga keseluruhan Pasal 9 berbunyi selaku berikut :

(1) Menteri Keuangan memilih tanggal jatuh tempo pembayaran dan penyetoran pajak yang terutang untuk sebuah saat atau Masa Pajak bagi masing-masing jenis pajak, paling lambat 15 (lima belas) hari setelah dikala terutangnya pajak atau Masa Pajak berakhir.

(2) Kekurangan pembayaran pajak yang terutang berdasarkan Surat Pemberitahuan Tahunan harus dibayar lunas paling lambat tanggal dua puluh lima bulan ketiga sesudah Tahun Pajak atau Bagian Tahun Pajak rampung, sebelum Surat Pemberitahuan itu disampaikan.

(2a) Apabila pembayaran atau penyetoran pajak sebagaimana dimaksud dalam ayat (1), atau ayat (2) dijalankan sesudah tanggal jatuh tempo pembayaran atau penyetoran pajak, dikenakan sanksi administrasi berbentukbunga sebesar 2% (dua persen) sebulan yang dihitung dari jatuh tempo pembayaran sampai dengan tanggal pembayaran, dan bab dari bulan dijumlah sarat 1 (satu) bulan.

(3) Surat Tagihan Pajak, Surat Ketetapan Pajak Kurang Bayar, Surat Ketetapan Pajak Kurang Bayar Tambahan, dan Surat Keputusan Pembetulan, Surat Keputusan Keberatan, Putusan Banding, yang menjadikan jumlah pajak yang mesti dibayar bertambah, mesti dilunasi dalam jangka waktu 1 (satu) bulan semenjak tanggal diterbitkan.

(4) Direktur Jenderal Pajak atas permintaan Wajib Pajak dapat menawarkan kesepakatan untuk mengangsur atau menunda pembayaran pajak tergolong kelemahan pembayaran sebagaimana dimaksud dalam ayat (2) paling usang 12 (dua belas) bulan, yang pelaksanaannya ditetapkan dengan Keputusan Direktur Jenderal Pajak.”

10. Ketentuan Pasal 10 diubah, sehingga keseluruhan Pasal 10 berbunyi sebagai berikut :

(1) Wajib Pajak wajib membayar atau menyetor pajak yang terutang di kas negara lewat Kantor Pos dan atau bank tubuh usaha milik Negara atau bank badan perjuangan milik Daerah atau tempat pembayaran lain yang ditetapkan oleh Menteri Keuangan.

(2) Tata cara pembayaran, penyetoran pajak, dan pelaporannya serta sistem mengangsur dan menunda pembayaran pajak dikontrol dengan Keputusan Menteri Keuangan.”

11. Ketentuan Pasal 11 diubah, sehingga keseluruhan Pasal 11 berbunyi sebagai berikut :

(1) Atas permohonan Wajib Pajak, kelebihan pembayaran pajak sebagaimana dimaksud dalam Pasal 17, Pasal 17B, atau Pasal 17C dikembalikan, namun apabila ternyata Wajib Pajak memiliki utang pajak, pribadi dipertimbangkan untuk melunasi apalagi dulu utang pajak tersebut.

(2) Pengembalian kelebihan pembayaran pajak sebagaimana dimaksud dalam ayat (1) dilakukan paling usang 1 (satu) bulan semenjak diterimanya permohonan pengembalian kelebihan pembayaran pajak sehubungan diterbitkannya Surat Ketetapan Pajak Lebih Bayar sebagaimana dimaksud dalam Pasal 17, atau sejak diterbitkannya Surat Ketetapan Pajak Lebih Bayar sebagaimana dimaksud dalam Pasal 17B, atau semenjak diterbitkannya Surat Keputusan Pengembalian Pendahuluan Kelebihan Pajak sebagaimana dimaksud dalam Pasal 17C.

(3) Apabila pengembalian keunggulan pembayaran pajak dilaksanakan sehabis rentang waktu 1 (satu) bulan, Pemerintah memperlihatkan bunga sebesar 2% (dua persen) sebulan atas kelambatan pembayaran kelebihan pembayaran pajak, dijumlah dari dikala berlakunya deadline sebagaimana dimaksud dalam ayat (2) sampai dengan dikala dijalankan pembayaran keunggulan.

(4) Tata cara penghitungan dan pengembalian kelebihan pembayaran pajak dikelola dengan Keputusan Menteri Keuangan.”

12. Ketentuan Pasal 12 diubah dan dijadikan ayat (1), dan ditambah 2 (dua) ayat adalah ayat (2) dan ayat (3), sehingga keseluruhan Pasal 12 berbunyi sebagai berikut :

(1) Setiap Wajib Pajak wajib mengeluarkan uang pajak yang terutang menurut ketentuan peraturan perundang-usul perpajakan, dengan tidak menggantungkan pada adanya surat ketetapan pajak

(2) Jumlah pajak yang terutang menurut Surat Pemberitahuan yang disampaikan oleh Wajib Pajak yaitu jumlah pajak yang terutang menurut ketentuan peraturan perundang-permintaan perpajakan.

(3) Apabila Direktur Jenderal Pajak menerima bukti bahwa jumlah pajak yang terutang berdasarkan Surat Pemberitahuan sebagaimana dimaksud dalam ayat (2) tidak benar, maka Direktur Jenderal Pajak menetapkan jumlah pajak terutang yang seharusnya.”

13. Ketentuan Pasal 14 diubah, sehingga keseluruhan Pasal 14 berbunyi sebagai berikut :

(1) Direktur Jenderal Pajak dapat menerbitkan Surat Tagihan Pajak kalau :

- a. Pajak Penghasilan dalam tahun berjalan tidak atau kurang dibayar;

- b. Dari hasil penelitian Surat Pemberitahuan terdapat kekurangan pembayaran pajak sebagai balasan salah tulis dan atau salah hitung;

- c. Wajib Pajak dikenakan sanksi manajemen berupa denda dan atau bunga;

- d. Pengusaha yang dikenakan pajak menurut Undang-undang Pajak Pertambahan Nilai 1984 dan perubahannya namun tidak melaporkan acara usahanya untuk dikukuhkan selaku Pengusaha Kena Pajak;

- e. Pengusaha yang tidak dikukuhkan selaku Pengusaha Kena Pajak namun membuat Faktur Pajak;

- f. Pengusaha yang sudah dikukuhkan sebagai Pengusaha Kena Pajak tidak membuat atau menciptakan Faktur Pajak namun tidak sempurna waktu atau tidak mengisi selengkapnya Faktur Pajak.

(2) Surat Tagihan Pajak sebagaimana dimaksud dalam ayat (1) memiliki kekuatan hukum yang serupa dengan surat ketetapan pajak.

(3) Jumlah kelemahan pajak yang terutang dalam Surat Tagihan Pajak sebagaimana dimaksud dalam ayat (1) abjad a dan aksara b ditambah dengan sanksi manajemen berbentukbunga sebesar 2% (dua persen) sebulan untuk paling usang 24 (dua puluh empat) bulan, dihitung sejak dikala terutangnya pajak atau Bagian Tahun Pajak atau Tahun Pajak hingga dengan diterbitkannya Surat Tagihan Pajak.

(4) Terhadap Pengusaha atau Pengusaha Kena Pajak sebagaimana dimaksud dalam ayat (1) huruf d, huruf e, dan aksara f, masing-masing dikenakan hukuman administrasi berbentukdenda sebesar 2% (dua persen) dari Dasar Pengenaan Pajak.”

14. Ketentuan Pasal 15 ayat (1), ayat (3), dan ayat (4) diubah, sehingga keseluruhan Pasal 15 berbunyi sebagai berikut :

(1) Direktur Jenderal Pajak dapat mempublikasikan Surat Ketetapan Pajak Kurang Bayar Tambahan dalam jangka waktu 10 (sepuluh) tahun setelah ketika pajak terutang, berakhirnya Masa Pajak, Bagian Tahun Pajak atau Tahun Pajak, bila ditemukan data baru dan atau data yang semula belum terungkap yang mengakibatkan penambahan jumlah pajak yang terutang.

(2) Jumlah kekurangan pajak yang terutang dalam Surat Ketetapan Pajak Kurang Bayar Tambahan, ditambah dengan hukuman administrasi berbentukpeningkatan sebesar 100% (seratus persen) dari jumlah kelemahan pajak tersebut.

(3) Kenaikan sebagaimana dimaksud dalam ayat (2) tidak dikenakan bila Surat Ketetapan Pajak Kurang Bayar Tambahan itu diterbitkan menurut keterangan tertulis dari Wajib Pajak atas keinginansendiri, dengan syarat Direktur Jenderal Pajak belum mulai melaksanakan tindakan pemeriksaan.

(4) Apabila rentang waktu 10 (sepuluh) tahun sebagaimana dimaksud dalam ayat (1) telah melalui, Surat Ketetapan Pajak Kurang Bayar Tambahan tetap mampu diterbitkan ditambah hukuman administrasi berbentukbunga sebesar 48% (empat puluh delapan persen) dari jumlah pajak yang tidak atau kurang dibayar, dalam hal Wajib Pajak sesudah jangka waktu 10 (sepuluh) tahun tersebut di pidana sebab melaksanakan tindakan melawan hukum di bidang perpajakan menurut putusan Pengadilan yang sudah memperoleh kekuatan aturan tetap.”

15. Ketentuan Pasal 16 diubah dan dijadikan ayat (1), dan ditambah 2 (dua) ayat yakni ayat (2) dan ayat (3) sehingga keseluruhan Pasal 16 berbunyi selaku berikut :

(1) Direktur Jenderal Pajak alasannya jabatan atau atas permohonan Wajib Pajak dapat membetulkan surat ketetapan pajak, Surat Tagihan Pajak, Surat Keputusan Keberatan, Surat Keputusan Pengurangan atau Penghapusan Sanksi Administrasi, Surat Keputusan Pengurangan atau Pembatalan Ketetapan Pajak yang tidak benar, atau Surat Keputusan Pengembalian Pendahuluan Kelebihan Pajak, yang dalam penerbitannya terdapat kesalahan tulis, kesalahan hitung, dan atau kekeliruan penerapan ketentuan tertentu dalam peraturan perundang-undangan perpajakan.

(2) Direktur Jenderal Pajak dalam jangka waktu 12 (dua belas) bulan semenjak tanggal permohonan diterima, mesti memberi keputusan atas permintaan pembetulan yang diajukan.

(3) Apabila rentang waktu sebagaimana dimaksud dalam ayat (2) sudah lewat, Direktur Jenderal Pajak tidak memberi sebuah keputusan, maka permintaan pembetulan yang diajukan tersebut dianggap diterima.”

16. Ketentuan Pasal 17B diubah, sehingga keseluruhan Pasal 17B berbunyi selaku berikut :

(1) Direktur Jenderal Pajak setelah melakukan pemeriksaan atas permintaan pengembalian keunggulan pembayaran pajak selain permohonan pengembalian kelebihan pembayaran pajak dari Wajib Pajak dengan kriteria tertentu sebagaimana dimaksud dalam Pasal 17C harus mempublikasikan surat ketetapan pajak paling lambat 12 (dua belas) bulan semenjak surat permintaan diterima, kecuali untuk aktivitas tertentu ditetapkan lain dengan Keputusan Direktur Jenderal Pajak.

(2) Apabila setelah lewat rentang waktu sebagaimana dimaksud dalam ayat (1) Direktur Jenderal Pajak tidak memberi suatu keputusan, permintaan pengembalian keunggulan pembayaran pajak dianggap dikabulkan dan Surat Ketetapan Pajak Lebih Bayar mesti diterbitkan dalam waktu paling lambat 1 (satu) bulan sehabis jangka waktu tersebut selsai.

(3) Apabila Surat Ketetapan Pajak Lebih Bayar telat diterbitkan dalam jangka waktu sebagaimana dimaksud dalam ayat (2), maka terhadap Wajib Pajak diberikan imbalan bunga sebesar 2% (dua persen) sebulan dihitung semenjak berakhirnya jangka waktu sebagaimana dimaksud dalam ayat (2) sampai dengan ketika diterbitkan Surat Ketetapan Pajak Lebih Bayar.”

17. Di antara Pasal 17B dan Pasal 18 di sisipkan 1 (satu) Pasal yaitu Pasal 17C, yang berbunyi selaku berikut :

(1) Direktur Jenderal Pajak sesudah melaksanakan observasi atas permintaan pengembalian keunggulan pembayaran pajak dari Wajib Pajak dengan standar tertentu, mempublikasikan Surat Keputusan Pengembalian Pendahuluan Kelebihan Pajak paling lambat 3 (tiga) bulan semenjak permintaan diterima untuk Pajak Penghasilan dan paling lambat 1 (satu) bulan sejak permohonan diterima untuk Pajak Pertambahan Nilai.

(2) Kriteria tertentu sebagaimana dimaksud dalam ayat (1) ditetapkan dengan Keputusan Menteri Keuangan.

(3) Wajib Pajak dengan tolok ukur tertentu sebagaimana dimaksud dalam ayat (2) ditetapkan dengan Keputusan Direktur Jenderal Pajak.

(4) Direktur Jenderal Pajak dapat melaksanakan pemeriksaan terhadap Wajib Pajak sebagaimana dimaksud dalam ayat (1), dan menerbitkan surat ketetapan pajak, sesudah melaksanakan pengembalian pendahuluan keunggulan pajak.

(5) Apabila berdasarkan hasil investigasi sebagaimana dimaksud dalam ayat (4), Direktur Jenderal Pajak menerbitkan Surat Ketetapan Pajak Kurang Bayar, jumlah kekurangan pajak ditambah dengan sanksi administrasi berupa kenaikan sebesar 100% (seratus persen) dari jumlah kelemahan pembayaran pajak.

18. Ayat (2) Pasal 18 dihapus, sehingga keseluruhan Pasal 18 berbunyi sebagai berikut :

(1) Surat Tagihan Pajak, Surat Ketetapan Pajak Kurang Bayar, Surat Ketetapan Pajak Kurang Bayar Tambahan, dan Surat Keputusan Pembetulan, Surat Keputusan Keberatan, Putusan Banding, yang menyebabkan jumlah pajak yang harus dibayar bertambah, ialah dasar penagihan pajak.

(2) dihapus.”

19. Ketentuan Pasal 19 diubah, sehingga keseluruhan Pasal 19 berbunyi selaku berikut :

(1) Apabila atas pajak yang terutang menurut Surat Ketetapan Pajak Kurang Bayar, atau Surat Ketetapan Pajak Kurang Bayar Tambahan, dan suplemen jumlah pajak yang mesti dibayar menurut Surat Keputusan Pembetulan, Surat Keputusan Keberatan, atau Putusan Banding, pada dikala jatuh tempo pembayaran tidak atau kurang dibayar, maka atas jumlah pajak yang tidak atau kurang dibayar itu, dikenakan hukuman manajemen berupa bunga sebesar 2% (dua persen) sebulan untuk seluruh kala, yang dijumlah dari tanggal jatuh tempo hingga dengan tanggal pembayaran atau tanggal diterbitkannya Surat Tagihan Pajak, dan bagian dari bulan dihitung penuh 1 (satu) bulan.

(2) Dalam hal Wajib Pajak diperbolehkan mengangsur atau menunda pembayaran pajak, juga dikenakan bunga sebesar 2% (dua persen) sebulan, dan bab dari bulan dihitung penuh 1 (satu) bulan.

(3) Dalam hal Wajib Pajak diperbolehkan menangguhkan penyampaian Surat Pemberitahuan dan ternyata penghitungan sementara pajak yang terutang sebagaimana dimaksud dalam Pasal 3 ayat (5) kurang dari jumlah pajak yang bahu-membahu terutang, maka atas kekurangan pembayaran pajak tersebut, dikenakan bunga sebesar 2% (dua persen) sebulan yang dijumlah dari saat berakhirnya kewajiban menyampaikan Surat Pemberitahuan sebagaimana dimaksud dalam Pasal 3 ayat (3) aksara b sampai dengan tanggal dibayarnya kekurangan pembayaran tersebut, dan bagian dari bulan dihitung penuh 1 (satu) bulan.”

20. Ketentuan Pasal 20 diubah dan dijadikan ayat (2), dan ditambah 2 (dua) ayat ialah ayat (1) dan ayat (3), sehingga keseluruhan Pasal 20 berbunyi sebagai berikut :

(1) Jumlah pajak yang terutang menurut Surat Tagihan Pajak, Surat Ketetapan Pajak Kurang Bayar, Surat Ketetapan Pajak Kurang Bayar Tambahan, dan Surat Keputusan Pembetulan, Surat Keputusan Keberatan, Putusan Banding, yang menimbulkan jumlah pajak yang harus dibayar bertambah, yang tidak dibayar oleh Penanggung Pajak sesuai dengan jangka waktu sebagaimana dimaksud dalam Pasal 9 ayat (3), ditagih dengan Surat Paksa.

(2) Dikecualikan dari ketentuan sebagaimana dimaksud dalam ayat (1), penagihan seketika dan sekaligus dilakukan dalam hal :

- a. Penanggung Pajak akan meninggalkan Indonesia untuk selama-lamanya atau berniat untuk itu;

- b. Penanggung Pajak memindahtangankan barang yang dimiliki atau yang dikuasai dalam rangka menghentikan atau mengecilkan kegiatan perusahaan, atau pekerjaan yang dilakukannya di Indonesia;

- c. terdapat tanda-tanda bahwa Penanggung Pajak akan membubarkan tubuh bisnisnya, atau menggabungkan bisnisnya, atau memekarkan bisnisnya, atau memindahtangankan perusahaan yang dimiliki atau yang dikuasainya, atau melakukan pergeseran bentuk lainnya;

- d. tubuh usaha akan dibubarkan oleh Negara; atau

- e. terjadi penyitaan atas barang Penanggung Pajak oleh pihak ketiga atau terdapat tanda-tanda kepailitan.

(3) Penagihan pajak dengan Surat Paksa dikerjakan sesuai dengan ketentuan peraturan perundang-ajakan yang berlaku.”

21. Ketentuan Pasal 21 ayat (2), ayat (3), ayat (4), dan ayat (5) diubah, sehingga keseluruhan Pasal 21 berbunyi sebagai berikut :

(1) Negara mempunyai hak mendahulu untuk tagihan pajak atas barang-barang milik Penanggung Pajak.

(2) Ketentuan tentang hak mendahulu sebagaimana dimaksud dalam ayat (1), mencakup pokok pajak, hukuman administrasi berupa bunga, denda, kenaikan, dan biaya penagihan pajak.

(3) Hak mendahulu untuk tagihan pajak melampaui segala hak mendahulu lainnya, kecuali kepada :

- a. biaya perkara yang semata-mata disebabkan sebuah penghukuman untuk melelang sebuah barang bergerak dan atau barang tidak bergerak;

- b. ongkos yang sudah dikeluarkan untuk menyelamatkan barang dimaksud;

- c. biaya kasus, yang semata-mata disebabkan pelelangan dan solusi sebuah warisan.

(4) Hak mendahulu itu hilang sehabis lampau waktu 2 (dua) tahun semenjak tanggal diterbitkan Surat Tagihan Pajak, Surat Ketetapan Pajak Kurang Bayar, Surat Ketetapan Pajak Kurang Bayar Tambahan, dan Surat Keputusan Pembetulan, Surat Keputusan Keberatan, Putusan Banding, yang menyebabkan jumlah pajak yang harus dibayar bertambah, kecuali apabila dalam jangka waktu 2 (dua) tahun tersebut, Surat Paksa untuk mengeluarkan uang itu diberitahukan secara resmi, atau diberikan penundaan pembayaran.

(5) Dalam hal Surat Paksa untuk membayar diberitahukan secara resmi, rentang waktu 2 (dua) tahun sebagaimana dimaksud dalam ayat (4), dijumlah sejak tanggal informasiSurat Paksa, atau dalam hal diberikan penundaan pembayaran rentang waktu 2 (dua) tahun tersebut ditambah dengan rentang waktu penundaan pembayaran.”

22. Ketentuan Pasal 22 diubah, sehingga keseluruhan Pasal 22 berbunyi selaku berikut :

(1) Hak untuk melakukan penagihan pajak, tergolong bunga, denda, peningkatan, dan biaya penagihan pajak, daluwarsa sesudah lampau waktu 10 (sepuluh) tahun terhitung semenjak dikala terutangnya pajak atau berakhirnya Masa Pajak, Bagian Tahun Pajak atau Tahun Pajak yang bersangkutan.

(2) Daluwarsa penagihan pajak sebagaimana dimaksud dalam ayat (1) tertangguh jika :

- a. diterbitkan Surat Teguran dan Surat Paksa;

- b. ada pengukuhan utang pajak dari Wajib Pajak baik pribadi maupun tidak pribadi;

- c. diterbitkan Surat Ketetapan Pajak Kurang Bayar sebagaimana dimaksud dalam Pasal 13 ayat (5) atau Surat Ketetapan Pajak Kurang Bayar Tambahan sebagaimana dimaksud dalam Pasal 15 ayat (4).”

23. Ketentuan Pasal 23 ayat (2) diubah, dan ayat (1) dan ayat (3) dihapus, sehingga keseluruhan Pasal 23 berbunyi selaku berikut :

(1) dihapus.

(2) Gugatan Wajib Pajak atau Penanggung Pajak terhadap :

- a. Pelaksanaan Surat Paksa, Surat Perintah Melaksanakan Penyitaan, atau Pengumuman Lelang;

- b. Keputusan yang berkaitan dengan pelaksanaan keputusan perpajakan, selain yang ditetapkan dalam Pasal 25 ayat (1) dan Pasal 26;

- c. Keputusan pembetulan sebagaimana dimaksud dalam Pasal 16 yang berkaitan dengan Surat Tagihan Pajak;

- d. Keputusan sebagaimana dimaksud dalam Pasal 36 yang berkaitan dengan Surat Tagihan Pajak; cuma mampu diajukan kepada tubuh peradilan pajak

(3) dihapus.”

24. Ketentuan Pasal 24 diubah, sehingga keseluruhan Pasal 24 berbunyi sebagai berikut :

Tata cara pembatalan piutang pajak dan penetapan besarnya penghapusan dikontrol dengan Keputusan Menteri Keuangan.”

25. Ketentuan Pasal 25 ayat (3), ayat (4), dan ayat (5) diubah, sehingga keseluruhan Pasal 25 berbunyi selaku berikut :

(1) Wajib Pajak mampu mengajukan keberatan cuma kepada Direktur Jenderal Pajak atas suatu :

- a. Surat Ketetapan Pajak Kurang Bayar;

- b. Surat Ketetapan Pajak Kurang Bayar Tambahan;

- c. Surat Ketetapan Pajak Lebih Bayar;

- d. Surat Ketetapan Pajak Nihil;

- e. Pemotongan atau pemungutan oleh pihak ketiga menurut ketentuan peraturan perundang-usul perpajakan.

(2) Keberatan diajukan secara tertulis dalam bahasa Indonesia dengan mengemukakan jumlah pajak yang terutang atau jumlah pajak yang diiris atau dipungut atau jumlah rugi berdasarkan penghitungan Wajib Pajak dengan dibarengi argumentasi-argumentasi yang terang.

(3) Keberatan harus diajukan dalam jangka waktu 3 (tiga) bulan sejak tanggal surat, tanggal pemotongan atau pemungutan sebagaimana dimaksud dalam ayat (1), kecuali jika Wajib Pajak mampu memperlihatkan bahwa rentang waktu itu tidak dapat dipenuhi alasannya kondisi di luar kekuasaannya.

(4) Keberatan yang tidak memenuhi kriteria sebagaimana dimaksud dalam ayat (1), ayat (2), dan ayat (3) tidak dianggap sebagai surat keberatan, sehingga tidak diperhitungkan.

(5) Tanda penerimaan surat keberatan yang diberikan oleh pejabat Direktorat Jenderal Pajak yang ditunjuk untuk itu atau tanda pengiriman surat keberatan melalui pos tercatat menjadi tanda bukti penerimaan surat keberatan.

(6) Apabila diminta oleh Wajib Pajak untuk kebutuhan pengajuan keberatan, Direktur Jenderal Pajak wajib memberikan informasi secara tertulis hal-hal yang menjadi dasar pengenaan pajak, penghitungan rugi, pemotongan atau pemungutan pajak.

(7) Pengajuan keberatan tidak menangguhkan kewajiban membayar pajak dan pelaksanaan penagihan pajak.”

26. Ketentuan Pasal 27 ayat (2), ayat (3), dan ayat (6) diubah, dan ayat (4) dihapus, sehingga keseluruhan Pasal 27 berbunyi sebagai berikut :

(1) Wajib Pajak mampu mengajukan permintaan banding hanya terhadap badan peradilan pajak kepada keputusan tentang keberatannya yang ditetapkan oleh Direktur Jenderal Pajak.

(2) Putusan badan peradilan pajak bukan merupakan keputusan tata usaha negara.

(3) Permohonan sebagaimana dimaksud dalam ayat (1) diajukan secara tertulis dalam bahasa Indonesia, dengan alasan yang terperinci dalam waktu 3 (tiga) bulan semenjak keputusan diterima, dilampiri salinan dari surat keputusan tersebut.

(4) dihapus.

(5) Pengajuan permohonan banding tidak menangguhkan kewajiban membayar pajak dan pelaksanaan penagihan pajak.

(6) Badan peradilan pajak sebagaimana dimaksud dalam ayat (1) dan Pasal 23 ayat (2) dikontrol dengan undang-undang.”

27. Ketentuan Pasal 27A diubah dan dijadikan ayat (1), dan ditambah 2 (dua) ayat adalah ayat (2) dan ayat (3), sehingga keseluruhan Pasal 27A berbunyi selaku berikut :

(1) Apabila pengajuan keberatan atau permintaan banding diterima sebagian atau semuanya, sepanjang utang pajak sebagaimana dimaksud dalam Surat Ketetapan Pajak Kurang Bayar dan atau Surat Ketetapan Pajak Kurang Bayar Tambahan telah dibayar yang menimbulkan kelebihan pembayaran pajak, maka kelebihan pembayaran dikembalikan dengan ditambah imbalan bunga sebesar 2% (dua persen) sebulan untuk paling lama 24 (dua puluh empat) bulan dihitung sejak tanggal pembayaran yang mengakibatkan kelebihan pembayaran pajak sampai dengan diterbitkannya Keputusan Keberatan atau Putusan Banding.

(2) Imbalan bunga sebagaimana dimaksud dalam ayat (1) juga diberikan atas pembayaran lebih hukuman administrasi berupa denda sebagaimana dimaksud dalam Pasal 14 ayat (4) dan atau bunga sebagaimana dimaksud dalam Pasal 19 ayat (1) berdasarkan Keputusan Pengurangan atau Penghapusan Sanksi Administrasi, sebagai akhir diterbitkan Keputusan Keberatan atau Putusan Banding yang menerima sebagian atau seluruh permintaan Wajib Pajak.

(3) Tata cara penghitungan pengembalian keunggulan bayar dan pemberian imbalan bunga diatur dengan Keputusan Menteri Keuangan.”

28. Ketentuan Pasal 28 diubah, sehingga keseluruhan Pasal 28 berbunyi sebagai berikut :

(1) Wajib Pajak orang pribadi yang melakukan acara perjuangan atau pekerjaan bebas dan Wajib Pajak tubuh di Indonesia, wajib mengadakan pembukuan.

(2) Dikecualikan dari kewajiban menyelenggarakan pembukuan sebagaimana dimaksud dalam ayat (1) tetapi wajib melakukan pencatatan ialah Wajib Pajak orang eksklusif yang melakukan aktivitas usaha atau pekerjaan bebas yang berdasarkan ketentuan peraturan perundang-seruan perpajakan diperbolehkan mengkalkulasikan penghasilan neto dengan memakai Norma Penghitungan Penghasilan Neto dan Wajib Pajak orang langsung yang tidak melaksanakan acara perjuangan atau pekerjaan bebas.

(3) Pembukuan atau pencatatan tersebut harus diselenggarakan dengan memperhatikan itikad baik dan merefleksikan kondisi atau kegiatan perjuangan yang sebetulnya.

(4) Pembukuan atau pencatatan harus diselenggarakan di Indonesia dengan menggunakan abjad Latin, angka Arab, satuan mata uang Rupiah, dan disusun dalam bahasa Indonesia atau dalam bahasa aneh yang diizinkan oleh Menteri Keuangan.

(5) Pembukuan diselenggarakan dengan prinsip taat asas dan dengan stelsel akrual atau stelsel kas.

(6) Perubahan terhadap tata cara pembukuan dan atau tahun buku, harus mendapat kesepakatan dari Direktur Jenderal Pajak

(7) Pembukuan sedikitnya terdiri dari catatan perihal harta, keharusan, modal, penghasilan dan biaya, serta pemasaran dan pembelian, sehingga mampu dihitung besarnya pajak yang terutang.

(8) Pembukuan dengan menggunakan bahasa ajaib dan mata duit selain Rupiah dapat diselenggarakan oleh Wajib Pajak sesudah mendapat izin Menteri Keuangan.

(9) Pencatatan sebagaimana dimaksud dalam ayat (2) terdiri dari data yang dikumpulkan secara terstruktur perihal peredaran atau penerimaan bruto dan atau penghasilan bruto sebagai dasar untuk menghitung jumlah pajak yang terutang, tergolong penghasilan yang bukan objek pajak dan atau yang dikenakan pajak yang bersifat selesai.

(10) Dikecualikan dari kewajiban mengadakan pembukuan dan melaksanakan pencatatan adalah Wajib Pajak orang langsung yang tidak wajib memberikan Surat Pemberitahuan Tahunan Pajak Penghasilan.

(11) Buku-buku, catatan-catatan, dokumen-dokumen yang menjadi dasar pembukuan atau pencatatan dan dokumen lain wajib disimpan selama 10 (sepuluh) tahun di Indonesia, adalah di daerah kegiatan atau di tempat tinggal bagi Wajib Pajak orang langsung, atau di tempat kedudukan bagi Wajib Pajak badan.

(12) Bentuk dan sistem pencatatan sebagaimana dimaksud dalam ayat (2) dikelola dengan Keputusan Direktur Jenderal Pajak.”

29. Ketentuan Pasal 29 ayat (2) dan ayat (4) diubah, sehingga keseluruhan Pasal 29 berbunyi sebagai berikut :

(1) Direktur Jenderal Pajak berwenang melaksanakan investigasi untuk menguji kepatuhan pemenuhan kewajiban perpajakan dan untuk tujuan lain dalam rangka melakukan ketentuan peraturan perundang-undangan perpajakan.

(2) Untuk kebutuhan pemeriksaan petugas pemeriksa harus memiliki tanda pengenal pemeriksa dan dilengkapi dengan Surat Perintah Pemeriksaan serta memperlihatkannya terhadap Wajib Pajak yang diperiksa.

(3) Wajib Pajak yang diperiksa wajib :

- a. memperlihatkan dan atau meminjamkan buku atau catatan, dokumen yang menjadi dasarnya dan dokumen lain yang berhubungan dengan penghasilan yang diperoleh, acara perjuangan, pekerjaan bebas Wajib Pajak, atau objek yang terutang pajak;

- b. menunjukkan potensi untuk memasuki daerah atau ruang yang dipandang perlu dan memberi derma guna kelancaran pemeriksaan;

- c. memperlihatkan informasi yang diharapkan.

(4) Apabila dalam mengungkapkan pembukuan, pencatatan, atau dokumen serta informasi yang diminta, Wajib Pajak terikat oleh suatu kewajiban untuk merahasiakan, maka kewajiban untuk merahasiakan itu ditiadakan oleh seruan untuk kebutuhan investigasi sebagaimana dimaksud dalam ayat (1).”

30. Ketentuan Pasal 31 diubah, sehingga keseluruhan Pasal 31 berbunyi selaku berikut :

Tata cara investigasi dikelola dengan Keputusan Menteri Keuangan.”

31. Ketentuan Pasal 32 ayat (2) dan ayat (4) diubah, dan di antara ayat (3) dan ayat (4) di sisipkan 1 (satu) ayat yakni ayat (3a), sehingga keseluruhan Pasal 32 berbunyi selaku berikut :

(1) Dalam melaksanakan hak dan memenuhi keharusan berdasarkan ketentuan peraturan perundang-usul perpajakan, Wajib Pajak diwakili, dalam hal :

- a. badan oleh pengelola;

- b. tubuh dalam pembubaran atau pailit oleh orang atau tubuh yang di bebani untuk melakukan pemberesan;

- c. suatu warisan yang belum terbagi oleh salah spesialis warisnya, pelaksana wasiatnya atau yang mengurus harta peninggalannya;

- d. anak yang belum cukup umur atau orang yang berada dalam pengampuan oleh wali atau pengampunnya.

(2) Wakil sebagaimana dimaksud dalam ayat (1) bertanggungjawab secara pribadi dan atau secara renteng atas pembayaran pajak yang terutang, kecuali bila dapat menerangkan dan meyakinkan Direktur Jenderal Pajak, bahwa mereka dalam kedudukannya benar-benar mustahil untuk di bebani tanggung jawab atas pajak yang terutang tersebut.

(3) Orang eksklusif atau tubuh dapat menunjuk seorang kuasa dengan surat kuasa khusus untuk menjalankan hak dan memenuhi keharusan berdasarkan ketentuan peraturan perundang-usul perpajakan.

(3a) Kuasa sebagaimana dimaksud dalam ayat (3) harus menyanggupi persyaratan yang ditetapkan dengan Keputusan Menteri Keuangan.

(4) Termasuk dalam pengertian pengelola sebagaimana dimaksud dalam ayat (1) huruf a yakni orang yang faktual-aktual memiliki wewenang ikut memilih budi dan atau mengambil keputusan dalam mengerjakan perusahaan.”

32. Ketentuan Pasal 33 diubah, sehingga keseluruhan Pasal 33 berbunyi selaku berikut :

Pembeli Barang Kena Pajak atau peserta Jasa Kena Pajak sebagaimana dimaksud dalam Undang-undang Pajak Pertambahan Nilai 1984 dan perubahannya bertanggungjawab secara renteng atas pembayaran pajak, sepanjang tidak dapat menawarkan bukti bahwa pajak sudah dibayar.”

33. Ketentuan Pasal 34 diubah, dan di antara ayat (2) dan ayat (3) di sisipkan 1 (satu) ayat yaitu ayat (2a), sehingga keseluruhan Pasal 34 berbunyi sebagai berikut :

(1) Setiap pejabat dihentikan memberitahukan terhadap pihak lain segala sesuatu yang diketahui atau diberitahukan kepadanya oleh Wajib Pajak dalam rangka jabatan atau pekerjaannya untuk menjalankan ketentuan peraturan perundang-seruan perpajakan.

(2a) Larangan sebagaimana dimaksud dalam ayat (1) berlaku juga kepada tenaga andal yang ditunjuk oleh Direktur Jenderal Pajak untuk membantu dalam pelaksanaan ketentuan peraturan perundang-seruan perpajakan.

Dikecualikan dari ketentuan sebagaimana dimaksud dalam ayat (1) dan ayat (2) yakni :

- a. Pejabat dan tenaga mahir yang bertindak selaku saksi atau saksi jago dalam sidang pengadilan.

- b. Pejabat dan tenaga jago yang menawarkan keterangan terhadap pihak lain yang ditetapkan oleh Menteri Keuangan.

(3) Untuk kepentingan negara, Menteri Keuangan berwenang memberi izin tertulis kepada pejabat sebagaimana dimaksud dalam ayat (1) dan tenaga-tenaga jago sebagaimana dimaksud dalam ayat (2) biar memberikan informasi, menawarkan bukti tertulis dari atau perihal Wajib Pajak terhadap pihak yang ditunjuknya.

(4) Untuk kepentingan investigasi di Pengadilan dalam masalah pidana atau perdata atas usul Hakim sesuai dengan Hukum Acara Pidana dan Hukum Acara Perdata, Menteri Keuangan dapat memberi izin tertulis untuk meminta terhadap pejabat sebagaimana dimaksud dalam ayat (1) dan tenaga hebat sebagaimana dimaksud dalam ayat (2), bukti tertulis dan keterangan Wajib Pajak yang ada padanya.

(5) Permintaan Hakim sebagaimana dimaksud dalam ayat (4), harus menyebutkan nama tersangka atau nama tergugat, informasi-informasi yang diminta serta kaitan antara kasus pidana atau perdata yang bersangkutan dengan informasi yang diminta tersebut.”

34. Ketentuan Pasal 36 ayat (2) diubah, sehingga keseluruhan Pasal 36 berbunyi sebagai berikut :

(1) Direktur Jenderal Pajak dapat :

- a. mengurangkan atau menghapuskan sanksi manajemen berbentukbunga, denda, dan peningkatan yang terutang menurut ketentuan peraturan perundang-undangan perpajakan dalam hal hukuman tersebut dikenakan karena kekhilafan Wajib Pajak atau bukan alasannya kesalahannya;

- mengurangkan atau membatalkan ketetapan pajak yang tidak benar.

(2) Tata cara pengurangan, peniadaan, atau abolisi utang pajak sebagaimana dimaksud dalam ayat (1), dikontrol dengan Keputusan Menteri Keuangan.”

35. Di antara Pasal 36 dan Pasal 37 di sisipkan 1 (satu) Pasal yaitu Pasal 36A, yang berbunyi selaku berikut :

Apabila petugas pajak dalam mengkalkulasikan atau menetapkan pajak tidak sesuai dengan Undang-undang perpajakan yang berlaku sehingga merugikan negara, maka petugas pajak yang bersangkutan mampu dikenakan hukuman sesuai dengan ketentuan peraturan perundang-ajakan yang berlaku.”

36. Ketentuan Pasal 37 diubah, sehingga keseluruhan Pasal 37 berbunyi selaku berikut :

Perubahan besarnya imbalan bunga dan sanksi administrasi berupa bunga, denda, dan kenaikan, diatur dengan Peraturan Pemerintah.”

37. Ketentuan Pasal 38 diubah, sehingga keseluruhan Pasal 38 berbunyi sebagai berikut :

Setiap orang yang karena kealpaannya :

- a. tidak memberikan Surat Pemberitahuan; atau

- menyampaikan Surat Pemberitahuan, namun isinya tidak benar atau tidak lengkap, atau melampirkan keterangan yang isinya tidak benar, sehingga dapat menjadikan kerugian pada pendapatan negara, di pidana dengan pidana kurungan paling usang 1 (satu) tahun dan atau denda paling tinggi 2 (dua) kali jumlah pajak terutang yang tidak atau kurang dibayar.”

38. Ketentuan Pasal 39 diubah, sehingga keseluruhan Pasal 39 berbunyi selaku berikut :

(1) Setiap orang yang dengan sengaja :

- a. tidak mendaftarkan diri, atau menyalahgunakan atau menggunakan tanpa hak Nomor Pokok Wajib Pajak atau Pengukuhan Pengusaha Kena Pajak sebagaimana dimaksud dalam Pasal 2; atau

- b. tidak memberikan Surat Pemberitahuan; atau

- c. menyampaikan Surat Pemberitahuan dan atau keterangan yang isinya tidak benar atau tidak lengkap; atau

- d. menolak untuk dijalankan investigasi sebagaimana dimaksud dalam Pasal 29; atau

- e. memberikan pembukuan, pencatatan, atau dokumen lain yang palsu atau dipalsukan seakan-akan benar; atau

- f. tidak menyelenggarakan pembukuan atau pencatatan, tidak memperlihatkan atau tidak meminjamkan buku, catatan, atau dokumen yang lain; atau

- g. tidak menyetorkan pajak yang sudah dipotong atau di pungut, sehingga dapat menjadikan kerugian pada pemasukan negara, di pidana dengan pidana penjara paling usang 6 (enam) tahun dan denda paling tinggi 4 (empat) kali jumlah pajak terutang yang tidak atau kurang dibayar.

(2) Pidana sebagaimana dimaksud dalam ayat (1) di lipatkan 2 (dua) bila seseorang melakukan lagi tindak kriminal di bidang perpajakan sebelum lewat 1 (satu) tahun, terhitung sejak selesainya menjalani pidana penjara yang dijatuhkan.

(3) Setiap orang yang melakukan percobaan untuk melaksanakan tindak kriminal menyalahgunakan atau memakai tanpa hak Nomor Pokok Wajib Pajak atau Pengukuhan Pengusaha Kena Pajak sebagaimana dimaksud dalam ayat (1) abjad a, atau memberikan Surat Pemberitahuan dan atau informasi yang isinya tidak benar atau tidak lengkap sebagaimana dimaksud dalam ayat (1) aksara c dalam rangka mengajukan permohonan restitusi atau melaksanakan kompensasi pajak, di pidana dengan pidana penjara paling lama 2 (dua) tahun dan denda paling tinggi 4 (empat) kali jumlah restitusi yang di mohon dan atau kompensasi yang dilaksanakan oleh Wajib Pajak.”

39. Ketentuan Pasal 41 diubah, sehingga keseluruhan Pasal 41 berbunyi sebagai berikut :

(1) Pejabat yang sebab kealpaannya tidak memenuhi keharusan merahasiakan hal sebagaimana dimaksud dalam Pasal 34, di pidana dengan pidana kurungan paling lama 1 (satu) tahun dan denda paling banyak Rp4.000.000,00 (empat juta rupiah).

(2) Pejabat yang dengan sengaja tidak menyanggupi kewajibannya atau seseorang yang menjadikan tidak dipenuhinya keharusan pejabat sebagaimana dimaksud dalam Pasal 34, di pidana dengan pidana penjara paling usang 2 (dua) tahun dan denda paling banyak Rp10.000.000,00 (sepuluh juta rupiah).

(3) Penuntutan terhadap tindakan melawan hukum sebagaimana dimaksud dalam ayat (1) dan ayat (2) cuma dijalankan atas pengaduan orang yang kerahasiaannya dilanggar.”

40. Ketentuan Pasal 41A diubah, sehingga keseluruhan Pasal 41A berbunyi sebagai berikut :

Setiap orang yang berdasarkan Pasal 35 Undang-undang ini wajib memberi informasi atau bukti yang diminta namun dengan sengaja tidak memberi keterangan atau bukti, atau memberi informasi atau bukti yang tidak benar, di pidana dengan pidana penjara paling usang 1 (satu) tahun dan denda paling banyak Rp10.000.000,00 (sepuluh juta rupiah).”

41. Ketentuan Pasal 41B diubah, sehingga keseluruhan Pasal 41B berbunyi selaku berikut :

Setiap orang yang dengan sengaja menghalangi atau mempersulit penyidikan tindak pidana di bidang perpajakan, di pidana dengan pidana penjara paling usang 3 (tiga) tahun dan denda , paling banyak Rp10.000.000,00 (sepuluh juta rupiah).”

42. Ketentuan Pasal 44 diubah, sehingga keseluruhan Pasal 44 berbunyi sebagai berikut :

(1) Pejabat Pegawai Negeri Sipil tertentu di lingkungan Direktorat Jenderal Pajak diberi wewenang khusus sebagai Penyidik untuk melaksanakan penyidikan tindakan melawan hukum di bidang perpajakan, sebagaimana dimaksud dalam Undang-undang Hukum Acara Pidana yang berlaku.

(2) Wewenang Penyidik sebagaimana dimaksud dalam ayat (1) yaitu :

- a. mendapatkan, mencari, menghimpun, dan meneliti keterangan atau laporan berkenaan dengan tindak pidana di bidang perpajakan biar informasi atau laporan tersebut menjadi lebih lengkap dan terang;

- b. meneliti, mencari, dan menghimpun informasi perihal orang langsung atau tubuh wacana kebenaran perbuatan yang dilaksanakan sehubungan dengan tindak pidana di bidang perpajakan;

- c. meminta keterangan dan materi bukti dari orang pribadi atau tubuh sehubungan dengan tindak pidana di bidang perpajakan;

- d. memeriksa buku-buku, catatan-catatan, dan dokumen-dokumen lain berkenaan dengan tindak pidana di bidang perpajakan;

- e. melaksanakan penggeledahan untuk menerima bahan bukti pembukuan, pencatatan, dan dokumen-dokumen lain, serta melaksanakan penyitaan terhadap bahan bukti tersebut;

- f. meminta santunan tenaga mahir dalam rangka pelaksanaan peran penyidikan tindakan melawan hukum di bidang perpajakan;

- g. menyuruh berhenti dan atau melarang seseorang meninggalkan ruangan atau tempat pada ketika pemeriksaan sedang berlangsung dan mengusut identitas orang dan atau dokumen yang dibawa sebagaimana dimaksud pada aksara e;

- h. memotret seseorang yang berkaitan dengan tindak pidana di bidang perpajakan;

- i. memanggil orang untuk didengar keterangannya dan diperiksa sebagai tersangka atau saksi;

- j. menghentikan penyidikan;

- k. melaksanakan langkah-langkah lain yang perlu untuk kelancaran penyidikan tindak kriminal di bidang perpajakan menurut aturan yang bertanggungjawab.

(3) Penyidik sebagaimana dimaksud dalam ayat (1) memberitahukan dimulainya penyidikan dan menyampaikan hasil penyidikannya kepada Penuntut Umum melalui Penyidik pejabat Polisi Negara Republik Indonesia, sesuai dengan ketentuan yang dikontrol dalam Undang-undang Hukum Acara Pidana yang berlaku.”

43. Di antara Pasal 47 dan BAB XI di sisipkan 1 (satu) Pasal yaitu Pasal 47A, yang berbunyi selaku berikut :

Terhadap semua hak dan keharusan perpajakan yang belum diatasi, diberlakukan ketentuan Undang-undang Nomor 6 TAHUN 1983 perihal Ketentuan Umum dan Tata Cara Perpajakan sebagaimana telah diubah dengan Undang-undang Nomor 9 Tahun 1994.”

Undang-undang ini mampu disebut “Undang-undang Perubahan Kedua Undang-undang Ketentuan Umum dan Tata Cara Perpajakan”.

Undang-undang ini mulai berlaku pada tanggal 1 Januari 2001.

Agar setiap orang mengetahuinya, menyuruh pengundangan Undang-undang ini dengan penempatannya dalam Lembaran Negara Republik Indonesia. Disahkan di Jakarta pada tanggal 2 Agustus 2000 PRESIDEN REPUBLIK INDONESIA,

ttd.

ABDURRAHMAN WAHID

Diundangkan di Jakarta

pada tanggal 2 Agustus 2000

SEKRETARIS NEGARA REPUBLIK INDONESIA,

ttd.

DJOHAN EFFENDI

Berdasarkan landasan hukum perpajakan diatas dan sesuai isi-isi dari Undang-Undang Nomor 16 Tahun 2000, maka sudah menjadi kewajiban Anda sebagai warga negara Indonesia untuk mengeluarkan uang dan melaporkan atau memberikan Surat Pemberitahuan Tahunan Pajak Penghasilan (PPh) baik itu secara online maupun eksklusif datang eksklusif ke kantor pajak lokal (Manual).

Apabila Anda sudah membayar Pajak Penghasilan (PPh) di 2019 dan berniat ingin menyampaikan Surat Pemberitahuan SPT tahunan di 2020 dengan online tetapi mengetahui bagaimana cara lapor spt online tersebut, dalam goresan pena pelajarancg.blogspot.com hari ini akan menerangkan bimbingan lengkap gambar semoga mempermudah Anda dalam membuat laporan SPT PPh Tahunan Pajak Penghasilan. SPT PPh yang Kurikulum pelajarancg maksud ialah untuk PPh 21.

Adapun pengertian PPh 21 menurut Peraturan Direktur Jenderal Pajak No. PER-32/PJ/2015 adalah pajak atas penghasilan berupa gaji, upah honorarium, santunan, dan pembayaran yang lain dengan nama dan dalam bentuk apa pun sehubungan dengan pekerjaan atau jabatan, jasa, dan acara yang dilaksanakan oleh orang pribadi selaku wajib pajak dalam negeri.

- SPT TAHUNAN UNTUK TAHUN 2020?

- BAGAIMANA CARA LAPOR SPT TAHUNAN PAJAK PENGHASILAN?

- DOKUMEN APA SAJA YANG DIPERLUKAN UNTUK PENYAMPAIAN SPT PRIBADI PPH 21?

- PANDUAN LAPOR SPT TAHUNAN PRIBADI SECARA ONLINE?

- BAGAIMANA CARA MENGECEK LAPORAN SURAT PEMBERITAHUAN TAHUNAN PAJAK PENGHASILAN (SPT PPH 21) YANG ANDA LAPORKAN TELAH SAMPAI ATAU BELUM?

Daftar Isi

SPT TAHUNAN UNTUK TAHUN 2020?

Di 2020 setiap wajib pajak mesti menciptakan penyampaian Surat Pemberitahuan (SPT) Tahunan Pajak Penghasilan dengan deadline penyampaian adalah 31 Maret 2020. Untuk penyampaian Online SPT ada baiknya dikerjakan sebelum batas waktu tersebut, hal ini perlu dijalankan agar menyingkir dari banyak sekali urusan yang mungkin terjadi kalau Anda menyampaikan SPT pada simpulan bulan Maret tahun ini. Salah satu pola urusan-permasalah yang terjadi biasanya adalah:

- Penolakan karena menyampaikan SPT secara tidak lengkap balasan buru-buru;

- Pelambatan laman website untuk penyampaian e-filing;

- Antrean panjang untuk penyampaian secara manual;

- Pengenaan denda jika melalui tenggat waktu penyampaian (31 Maret).

Makara mulailah menyiapkan penyampaian SPT Anda dari kini.

BAGAIMANA CARA LAPOR SPT TAHUNAN PAJAK PENGHASILAN?

Ada beberapa metode bagi wajib pajak dalam melaporkan SPT Tahunan, diantaranya:

- Dengan cara manual atau mendatangi langsung kantor pajak (KPP),

- Dengan cara mengantardokumen lewat pos ke KPP, melalui jasa ekspedisi di KPP terdaftar, dan

- Secara online menggunakan e-filing. Adapun E-filling dapat diakses pada laman resmi DJP, yaitu www.pajak.go.id.

DOKUMEN APA SAJA YANG DIPERLUKAN UNTUK PENYAMPAIAN SPT PRIBADI PPH 21?

Apabila Anda bermaksud lapor spt tahunan langsung online, maka beberapa dokumen-dokumen yang harus disiapkan yaitu:

- Bukti Pemotongan Pajak Penghasilan Pasal 21 Bagi Pegawai Tetap Atau Penerima Pensiun Atau Tunjangan Hari Tua/Jaminan Hari Tua Berkala;

- Alamat email yang sudah terdaftar di DJP online direktorat jenderal pajak;

- Nomor Pokok Wajib Pajak (disingkat: NPWP) Anda.

Apabila Anda sudah merencanakan dokumen-dokumen diatas, silahkan lanjut membaca tutorial pelaporan untuk menyampaikan Surat Pemberitahuan Tahunan Pajak Penghasilan (PPh) Tahun Pajak 2019 di 2020 ini.

PANDUAN LAPOR SPT TAHUNAN PRIBADI SECARA ONLINE?

Langkah selanjutnya, sehabis Anda melengkapi atau menyiapkan dokumen penyampaian SPT yakni menyampaikan SPT sebelum tanggal 6 Maret 2020 menggunakan e-filing dengan mengunjungi situs resmi DJPOnline. Atau silahkan kerjakan panduan cg.blogspot.com berikut:

1. Kunjungi laman resmi https://djponline.pajak.go.id/account/login atau lihat gambar:

2. Masuk ke account Anda, dengan memasukkan alamat email terdaftar, kata sandi, kode keamanan dan klik login Atau Lihat Gambar:

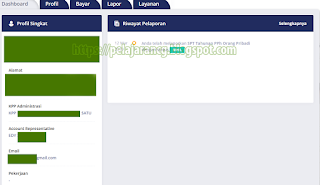

3. Jika Anda sukses Login, Maka Anda akan diarahkan Ke performa Dashboard Akun DJPOnline Anda Pribadi atau Lihat Gambar:

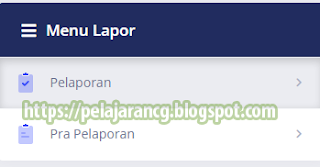

4. Pada Menu Pilih “LAPOR” untuk pelaporan spt pph 21 tahunan Anda atau Lihat Gambar:

Catatan pelajarancg.blogspot.com Penting : Menu Lapor dibedakan dengan sub sajian Pelaporan dan pra Pelaporan. Adapun penjelasannya:

- Sub hidangan pelaporan menampilkan aplikasi e-filling yang dipakai untuk memberikan SPT secara elektro sarta data riwayat pelapor selama 3 tahun terakhir;

- Sub menu Pra Pelaporan menampilkan aplikasi yang dipakai dalam pembuatan bukti pecahan/atau pemungutan pajak sebelum melaporkan SPT

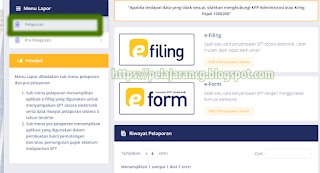

5. Klik Pelaporan atau lihat pada Gambar:

Catatan pelajarancg.blogspot.com Penting : Menu dasbor pelaporan tersebut akan menampilkan Formulir SPT elektro, yakni E Filing dan E Form. Adapun penjelasannya:

- E-filing adalah salah satu cara penyampaian SPT secara elektro. Lebih Mudah, Lebih Cepat Lebih Aman;

- E-Form yakni salah satu cara penyampaian SPT dengan menggunakan formulir elektronika.

6. Klik E-Filing. Dimana ini akan mengarakan Anda Pada tampilan Efiling SPT Atau Lihat Gambar:

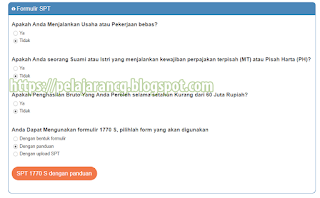

7. Klik Buat SPT Atau Lihat Gambar:

8. Silahkan Isi Formulir SPT Anda sesuai Dengan Data Pribadi Anda Atau Lihat Gambar:

Catatan pelajarancg.blogspot.com Penting : Saat mengisi Formulir, Ada baiknya Anda memilih menggunakan Formulir 1770 S atau 1770 SS dengan Panduan. Adapun penjelasannya:

- Formulir SPT jenis 1770 SS merupakan jenis SPT tahunan khusus untuk pribadi yang memiliki penghasilan tahunan kurang dari Rp60 juta.

- Formulir SPT jenis 1770 S merupakan jenis SPT tahunan khusus untuk pribadi yang mempunyai penghasilan tahunan lebih dari Rp60 juta.

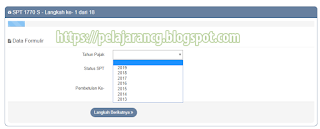

9. Silahkan Isi Data Formulir Secara Lengkap Dari langkah 1 – 18, Atau Lihat Gambar:

Catatan pelajarancg.blogspot.com Penting : Pada langkah ke-2 dari 18, Pastikan Anda mengisi “Daftar Pemotong/Pemungutan PPh oleh Pihak Lain dan PPh Yang ditanggung Pemerintah” dengan klik “Tambah“

10. Pada langkah ke-2 dari 18 yang pelajarancg.blogspot.com sebutkan diatas, Silahkan Isi Lengkap Bukti Potong Baru Dan Klik “Simpan”, Atau Lihat Gambar:

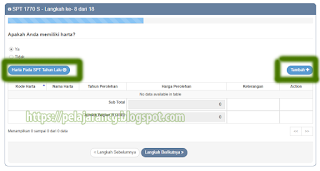

11. Pada langkah ke-8 dari 18 yang pelajarancg.blogspot.com sebutkan diatas, Silahkan Isi Lengkap Daftar Harta Anda, Atau Lihat Gambar:

Catatan pelajarancg.blogspot.com Penting :

- Apabila Harta Anda sama dengan Harta Tahun Lalu Anda dapat menggunakan data “Data Pada SPT Tahun Lalu“.

- Apabila Harta Anda mengalami perubahan dari Data Pada SPT Tahun Lalu maka klik “Tambah“

12. Pada langkah ke-10 dari 18 yang pelajarancg.blogspot.com sebutkan diatas, Silahkan Isi Lengkap Daftar Tanggungan Anda, Atau Lihat Gambar:

Catatan pelajarancg.blogspot.com Penting :

- Apabila Tanggungan Anda sama dengan Daftar Tanggungan Tahun Lalu Anda dapat memakai data “Data Pada SPT Tahun Lalu“.

- Apabila Tanggungan Anda mengalami pergeseran dari Data Pada SPT Tahun Lalu maka klik “Tambah“

12. Pada langkah ke-15 dari 18 yang pelajarancg.blogspot.com sebutkan diatas, Anda akan diarahkan Pada Tampilan Perhitungan Pajak Penghasilan menurut Data Diisi, Atau Lihat Gambar:

|

| Gambar acuan cara lapor spt pph 21 orang pribadi nihil |

Catatan pelajarancg.blogspot.com Penting : Apabila Anda Pribadi yakni Seorang karyawan atau Pekerja dan Telah Memiliki Bukti Pemotongan Pajak Penghasilan Pasal 21 Bagi Pegawai Tetap Atau Penerima Pensiun Atau Tunjangan Hari Tua/Jaminan Hari Tua Berkala, SPT PPh Orang Pribadi Anda harusnya Nihil.

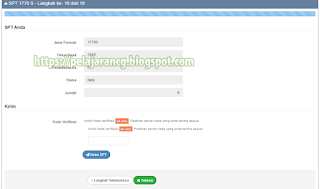

13. Pada langkah ke-18 dari 18 yang pelajarancg.blogspot.com sebutkan diatas, Anda akan diarahkan Dasboard Kirim SPT, Atau Lihat Gambar:

|

| Contoh gambar spt pph 21 dengan keterangan status Nihil |

Catatan pelajarancg.blogspot.com Penting : Untuk solusi laporan SPT PPh Tahunan Pajak Penghasilan Anda mesti meminta/ ambil Token Verifikasi yang nantinya dikirim ke alamat emal terdaftar Anda.

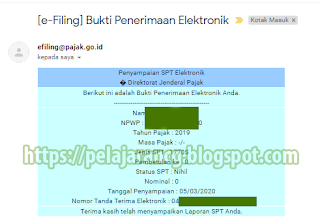

14. Cek Kotak Masuk Email Anda Untuk Mengambil Kode Verifikasi Penyampaian SPT Tahunan – Online, Atau Lihat Gambar:

15. Masukkan Kode Tersebut dan Klik Kirim, Atau Lihat Gambar:

Panduan pengisian online untuk lapor SPT Tahunan Pribadi atau individual sebagai literasi di pelajarancg.blogspot.com sudah lengkap berikut teladan Surat Pemberitahuan Tahunan Pajak Penghasilan 21 Tahun Pajak 2019 individual dengan status laporan “nihil.”

BAGAIMANA CARA MENGECEK LAPORAN SURAT PEMBERITAHUAN TAHUNAN PAJAK PENGHASILAN (SPT PPH 21) YANG ANDA LAPORKAN TELAH SAMPAI ATAU BELUM?

Untuk memutuskan bahwa Surat Pemberitahuan Tahunan Pajak Penghasilan 21 Tahun Pajak 2019 di tahun 2020 dengan batas final penyampaian pada tanggal 31 Maret yaitu dengan mengevaluasi email masuk ihwal penyampaian SPT Elektronik dari efiling@pajak.go.id, seperti tampak pada gambar dibawah:

Langkah lainnya adalah dengan kembali masuk ke akun DJP Online Anda dan silahkan lihat pada Arsip SPT Anda. Semoga bimbingan ini memudahkan Anda menyampaikan Surat Pemberitahuan (SPT) Tahunan Pajak Penghasilan (PPh) Tahun Pajak 2019 dengan lapor Online dari pelajarancg.blogspot.com supaya berguna dan selamat melaksanakan pelaporan SPT Tahunan Pribadi Online di 2020:!!!!