BAB II

LANDASAN TEORI

A. Uraian Teori

1. Struktur Modal

a. Pengertian Struktur Modal

Sumber pendanaan di dalam suatu perusahaan dibagi kedalam dua katagori adalah pendanaan internal dan eksternal. Jadi keputusan pendanaan berkaitan dengan pemilihan sumber dana yang baik yang berasal dari dalam (internal) maupun dari luar (eksternal). Sumber dana internal perusahaan berasal dari dana operasional perusahaan yang ada pada dasarnya milik pemegang saham. Sedangkan sumber dana eksternal berasal dari ekuitas pemegang saham dan hutang dari kreditor.

Pemenuhan keperluan dana yang berasal dari kredit merupakan hutang dari perusahaan dan dana yang diperoleh dari para pemilik merupakan modal sendiri. Proporsi antara bauran dari penggunaan modal sendiri dengan hutang dalam memenuhi keperluan dana perusahaan disebut dengan struktur modal perusahaan.

Menurut Sawir (2005, hal 10): “Struktur modal adalah pendanaan permanen yang berisikan hutang jangka panjang, saham preferen, dan modal pemegang saham.”

Menurut Dermawan Sjahrial (2007, hal 213) mengemukakan bahwa “Struktur Modal merupakan perimbangan antara penggunaan modal derma yang berisikan hutang jangka pendek yang bersifat permanen, hutang jangka panjang dengan modal sendiri yang berisikan saham preferen dan saham biasa”.

Menurut Ahmad Rodoni dan Herni Ali (2010, hal 137), struktur modal yakni proporsi dalam memilih pemenuhan kebutuhan belanja perusahaan dimana dana yang diperoleh memakai variasi atau tutorial sumber yang berasal dari dana jangka panjang yang berisikan dua sumber utama ialah berasal dari dalam perusahaan.

Berdasarkan pemahaman dari beberapa usulan ahli tersebut dapat disimpulkan bahwa struktur modal merupakan perimbangan atau perbandingan antara modal pinjaman dan modal sendiri. Jika dalam pendanaan perusahaan yang berasal dari modal sendiri masih mengalami kekurangan (defisit) maka perlu dipertimbangkan pendanaan perusahaan yang berasal dari luar, yakni dari modal pemberian atau utang.

a) Jenis – jenis Modal

Menurut Dermawan Sjahrial (2007, hal 199) mengemukakan bahwa perbedaan antara hutang dan modal sendiri diukur dari sudut pandang finansial ialah sebagai berikut :

- Hutang tidak mempunyai perhatian kepada kepemilikan perusahaan. Para kreditor biasanya tidak mempunyai kekuatan suara.

- Pembayaran bunga atas hutang perusahaan dipertimbangkan selaku suatu biaya untuk melakukan bisnis dan sepenuhnya dipotong pajak. Sedangkan deviden yang dibayar ke pemegang saham tidak dipotong pajak.

- Hutang yang tidak dibayar ialah keharusan perusahaan. Jika tidak dibayar, kreditor secara hukum dapat menuntut atas asset perusahaan. Tindakan ini dapat menciptakan likuiditas atau reorganisasi, dua hal yang mampu menyebabkan kebangkrutan. Selanjutnya, suatu upaya yang muncul sebab melaksanakan dukungan ialah kemungkinan kesalahan finansial, kemungkinan ini tidak akan muncul bila mempublikasikan saham untuk menawan modal sendiri.

Teori struktur modal ini penting sebab (1) struktur modal akan mempengaruhi ongkos modal secara keseluruhan, hal ini disebabkan masing-masing jenis modal memiliki biaya modal sendiri-sendiri, (2) besarnya ongkos modal secara keseluruhan ini, nantinya akan digunakan selaku cut of rate pada pengambilan keputusan investasi. Oleh sebab itu struktur modal akan mempengaruhi keputusan investasi.

b. Faktor-aspek yang Mempengaruhi Struktur Modal

Menurut Bambang Riyanto (2001: 228), struktur modal suatu perusahaan dipengaruhi oleh banyak faktor, dimana aspek-faktor utama yakni:

1. Tingkat Bunga

2. Stabilitas dari “earning”

3. Susunan dari Aktiva

4. Resiko Aktiva

5. Besarnya Jumlah Modal yang dipakai

6. Keadaan Pasar Modal

7. Sifat administrasi

8. Besarnya suatu perusahaan

Berikut klarifikasi dari aspek yang menghipnotis struktur modal :

1. Tingkat Bunga

Tingkat bunga yang berlaku saat manajemen akan menentukan struktur modal akan mensugesti jenis modal apa yang akan digunakan, apakah memakai saham atau obligasi. Penggunaan obligasi cuma dibenarkan kalau tingkat bunga obligasi lebih rendah dibandingkan dengan earning power dari komplemen modal tersebut.

2. Stabilitas dari “earning”

Stabilitas dan besarnya earning yang diperoleh perusahaan akan menentukan apakah perusahaan dibenarkan untuk memakai modal dengan beban (hutang) atau tidak. Jika perusahaan mempunyai earning yang stabil maka perusahaan akan mampu memenuhi keharusan finansialnya, sebaliknya perusahaan memiliki earning tidak stabil akan menghadapi resiko tidak mampu mengeluarkan uang beban bunga atau angsuran hutangnya pada tahun-tahun atau kondisi yang jelek.

3. Susunan dari Aktiva

Sebagian besar perusahaan industri atau manufaktur dimana sebagian besar dari modalnya tertanam dalam aktiva tetap, akan condong mengutamakan penggunaan modal sendiri sedangkan modal aneh (hutang) cuma sebagai komplemen. Perusahaan yang sebagian besar aktivanya terdiri atas aktiva tanpa kendala akan memprioritaskan pemenuhan kebutuhan dananya dengan hutang jangka pendek.

4. Resiko Aktiva

Resiko yang melekat pada setiap aktiva perusahaan belum pasti sama. Semakin panjang jangka waktu penggunaannya maka resikonya kian besar. Jika perusahaan memiliki aktiva yang peka kepada resiko maka perusahaan mesti menentukan banyak memakai modal sendiri yang relatif tahan resiko, dan sedapat mungkin menghemat penggunaan modal ajaib (hutang) yang memiliki resiko lebih tinggi dibandingkan modal sendiri.

5. Besarnya Jumlah Modal yang dipakai

Jumlah modal yang diharapkan atau dibutuhkan mampu menghipnotis struktur modal. Jika modal yang diharapkan sangat besar maka dinikmati perlu bagi perusahaan untuk memakai beberapa sekuritas secara serempak, misalnya mengeluarkan saham dan obligasi secara bersamaan.

6. Keadaan Pasar Modal

Kondisi pasar sering mengalami pergeseran yang disebabkan oleh banyak aspek. Oleh alasannya itu, dalam rangka menemukan dana lewat penjualan sekuritas perusahaan harus mengamati keadaan pasar modal. Ketika penanam modal ingin menanamkan dananya dalam pembelian saham, maka pada waktu itu perusahaan lebih baik melakukan penerbitan saham.

7. Sifat Manajemen

Bagi manajemen yang optimis kepada abad depan perusahaan, umumnya akan berani menanggung resiko yang besar (risk seeker), sehingga akan lebih berani menggunakan hutang untuk menyanggupi keperluan dana perusahaan. Sebaliknya manajer yang bersifat pesimis dan tidak menyenangi resiko (risk avarter) akan lebih senang menggambarkan sumber dana intern untuk menyanggupi kebutuhan dananya.

8. Besarnya suatu perusahaan

Suatu perusahaan yang termasuk besar dimana sahamnya tersebar sangat luas, penambahan saham untuk menyanggupi keperluan dana tidak banyak mempengaruhi kekuasaan atau pengendalian pemegang saham lebih banyak didominasi. Oleh akrena itu, perusahaan paling besar umumnya lebih menyukai melakukan penerbitan saham gres untuk memenuhi kebutuhan dananya.

Menurut Brigham dan Houston (2011, hal 188), aspek-faktor yang mensugesti struktur modal, adalah :

- Fleksibilitas keuangan

- Kondisi internal perusahaan

- Kondisi pasar

- Sikap pemberi perlindungan dan lembaga pemeringkat

- Sikap administrasi

- Kendali

- Pajak

- Profitabilitas

- Tingkat Pertumbuhan

- Levarage Operasi

- Struktur Asset

- Stabilitas Penjualan

Berikut klarifikasi dari faktor yang mensugesti struktur modal di atas:

1) Stabilitas Penjualan

Suatu perusahaan yang penjualannya relatif stabil dapat secara aman mengambil hutang dalam jumlah yang lebih besar dan mengeluarkan beban tetap yang lebih tinggi daripada perusahaan yang penjualannya tidak stabil.

2) Struktur Asset

Perusahaan yang asetnya memadai untuk digunakan sebagai jaminan santunan cenderung akan banyak menggunakan hutang. Aset lazim yang dapat digunakan oleh banyak perusahaan mampu menjadi jaminan yang baik, sementara tidak untuk aset dengan jaminan khusus. Makara, perusahaan Otomotif lazimnya memiliki laverage yang tinggi.

3) Levarage Operasi

Jika hal yang dianggap sama, perusahaan dengan leverage operasi yang lebih rendah akan lebih mampu menerapkan laverage keuangan sebab perusahaan tersebut akan memiliki resiko usaha yang lebih rendah.

4) Tingkat Pertumbuhan

Jika hal yang lain dianggap sama, maka perusahaan yang mempunyai perkembangan lebih cepat mesti lebih mengatur diri pada modal eksternal. Selain itu, ongkos emisi yang berkaitan dengan penjualan saham lazimakan melampaui biaya yang terjadi dikala perusahaan menjual hutang, mendorong perusahaan yang mengalami kemajuan pesat untuk menertibkan diri pada hutang. Namun pada waktu yang berbarengan, perusahaan tersebut sering kali menghadapi ketidakpastian yang lebih tinggi, condong akan menurunkan impian mereka untuk memakai hutang.

5) Profitabilitas

Sering kali diperhatikan bahwa perusahaan dengan tingkat pengembalian atas investasi yang sangat tinggi ternyata memakai hutang dalam jumlah yang relatif sedikit. Meskipun tidak ada pembenaran teoritis atas fakta ini. Tingkat pengembalian yang tinggi memungkinkan perusahaan-perusahaan tersebut melakukan sebagian besar pendanaanya melalui dana yang dihasilkan secara internal.

6) Pajak

Bunga ialah sebuah beban pengurang pajak, dan pengurang ini lebih bernilai bagi perusahaan dengan tarif pajak yang tinggi. Jadi, kian tinggi tarif pajak sebuah perusahaan, maka makin besar kelebihan dari hutang.

7) Kendali

Pengaruh hutang dibandingkan saham pada posisi kendali sebuah perusahaan mampu mensugesti struktur modal. Jika manajemen dikala ini memiliki kontrol hak bunyi (lebih dari 50 persen saham) tetapi tidak berada pada posisi untuk berbelanja saham embel-embel lagi, maka manajemen mungkin akan menentukan selaku pendanaan gres. Di lain pihak, administrasi mungkin menetapkan untuk menggunakan ekuitas kalau situasi keuangan perusahaan begitu lemah sehingga penggunaan hutang mungkin dapat membuat perusahaan menghadapi resiko gagal bayar, manajer kemungkinan akan kehilangan pekerjaannya. Akan tetapi, jika hutang yang dipakai terlalu sedikit, manajemen menghadapi resiko pengambilalihan. Kaprikornus, pendapatkontrol mampu mengarah pada penggunaan baik itu hutang maupun ekuitas karena mampu mengarah pada penggunaan baik itu hutang maupun ekuitas alasannya jenis modal yang menawarkan pemberian terbaik kepada manajemenkan beragam dari satu suasana ke suasana yang lain. Apapun kondisinya, jika administrasi merasa tidak aman, maka administrasi akan mempertimbangkan suasana kembali.

8) Sikap Manajemen

Tidak ada yang dapat pertanda bahwa satu struktur modal akan mengarah pada harga saham yang lebih tinggi dibandingkan dengan struktur yang lain. Manajemen dapat melakukan pertimbangannya sendiri wacana struktur modal yang sempurna. Beberapa administrasi cenderung lebih konservatif dibandingkan lainnya, dan menggunakan hutang dalam jumlah yang lebih kecil daripada rata-rata perusahaan di dalam industriannya. Sementara manajemen yang kasar menggunakan lebih banyak hutang dalam perjuangan mereka untuk mendapatkan laba yang lebih tinggi.

9) Sikap Pemberi Pinjaman dan Lembaga Pemeringkat

Tanpa mempertimbangkan analisis manajemen sendiri atas faktor laverage yang tepat bagi perusahaan, perilaku pemberi bantuan dan lembaga pemeringkat kerap kali akan mensugesti keputusan struktur keuangan. Perusahaan kadang-kadang membahas struktur modalnya dengan pihak pemberi derma dan forum pemeringkat serta sungguh mengamati target mereka. Misalnya, salah satu perusahaan listrik gres-baru ini diperingkatkan oleh Moody’s dan Standard & Poor bahwa obligasi perusahaan tersebut akan diturunkan peringkatnya bila perusahaan mempublikasikan obligasi lagi. Hal ini mempengaruhi keputusan yang diambil, dan perusahaan lalu mendanai ekspansinya menggunakan ekuitas biasa.

1 0) Kondisi Pasar

Kondisi pasar saham dan obligasi mengalami pergeseran dalam jangka panjang maupun jangka pendek yang mampu menawarkan arah penting pada struktur modal optimal sebuah perusahaan. Misalnya, selama terjadi kebijakan hutang ketat, pasar obligasi sampah menjadi sepi, dan sama sekali tidak ada pasar pada tingkat bunga yang “masuk akal” untuk pinjaman jangka panjang baru dengan peringkat di bawah PBB. Kaprikornus, perusahaan berperingkat rendah yang memerlukan modal terpaksa pergi ke pasar saham atau pasar hutang jangka pendek, tanpa melihat sasaran struktur modalnya. Namun dikala kondisi melonggar, perusahaan-perusahaan ini menjual obligasi jangka panjang untuk mengembalikan struktur modalnya kembali pada sasaran.

11) Kondisi Internal Perusahaan

Kondisi internal suatu perusahaan sendiri juga mampu kuat pada sasaran struktur modalnya. Misalnya, sebuah perusahaan baru saja sukses menyelesaikan suatu acara litbang, dan perusahaan meramalkan laba yang tinggi dalam rentang waktu yang tidak lama lagi. Namun keuntungan yang tinggi belum diantisipasi oleh investor, sehingga tidak tercermin lagi harga sahamnya. Perusahaan tersebut tidak akan mempublikasikan saham-saham perusahaaan lebih memilih melakukan pendananaan dengan hutang hingga keuntungan yang tinggi terwujud dan tercermin pada harga saham. Selanjutnya perusahaan dapat menjual penerbitan saham biasa, memakai kesudahannya untuk melunasi hutang, dan kembali terhadap sasaran struktur modalnya. Hal ini sudah dibahas sebelumnya sehubungan dengan gosip asimetris dan sinyal.

12) Fleksibilitas keuangan

Seorang bendahara perusahaan yang pandai membuat pernyataan berikut ini terhadap penulis : Perusahaan kami mampu menghasilkan duit dalam jumlah yang lebih besar dari penganggaran modal dan keputusan operasi yang baik dibandingkan dengan keputusan keuangan yang baik. Memang, kami tidak tahu secara niscaya bagaimana keputusan keuangan akan mensugesti harga saham kami, tetapi kami tahu secara pasti bahwa kalau kami terpaksa menolak usaha yang menjanjikan sebab tidak tersedianya dana, maka hal tersebut akan meminimalisir profitabilitas kami dalam jangka panjang. Karena alasan ini, sasaran utama aku selaku bendahara yakni senantiasa berada dalam posisi yang dapat menghimpun modal untuk mendukung operasi.

Pemilihan struktur modal yang dijalankan oleh perusahaan, selain dipengaruhi oleh besar kecilnya ongkos hutang atau modal sendiri, ada aspek lain yang secara umum dapat menghipnotis sumber pendanaan, diantaranya mirip size perusahaan, pembayaran deviden, penjualan, aset perusahaan, perkembangan perusahaan, keuntungan (profitabilitas), pajak manajemen, leverage, likuiditas, non debt tax, resiko bisnis dan lain sebagainya, dari beberapa faktor tersebut pengaruhnya terhadap struktur modal dan kinerja keuangan tidaklah sama, pastinya tergantung pada jenis perusahaan atau bisnisnya masing-masing dimana perusahaan tersebut melakukan acara atau beroperasi (Bambang Supeno, 2009, hal 93).

c. Teori Struktur Modal

Memahami dasar-dasar teori struktur modal sangatlah penting alasannya adalah penyeleksian bauran pendanaan (financing mix) merupakan inti strategis bisnis secara keseluruhan. Teori struktur modal bertujuan memperlihatkan landasan fatwa untuk mengenali struktur modal yang optimal.

Menurut Dermawan Sjahrial (2007, hal 214) teori struktur modal ada 2 kalangan besar ialah :

- Teori Struktur Modal Tradisional

- Teori Struktur Modal Modern

Berikut klarifikasi dari teori struktur modal di atas, sebagai berikut :

1) Teori Struktur Modal Tradisional yang terdiri dari :

a. Pendekatan laba higienis (Net Income Approach)

Pendekatan keuntungan higienis (NI) mengasumsikan bahwa investor mengkapitalisasi (Ke) yang konstan dan perusahaan dapat mengembangkan jumlah hutangnya dengan ongkos hutang (Kd) yang konstan pula. Karena Ke dan (Kd) konstan maka semakin besar jumlah hutang yang dipakai perusahaan, biaya modal rata-rata terimbang (Ko) makin kecil selaku akibat penggunaan hutang yang makin besar, nilai perusahaan akan meningkat jika digunakan persamaan dibawah ini :

b. Pendekatan laba bersih operasi (Operating Income Approach)

Pendekatan ini melihat bahwa biaya modal rata-rata berimbang konstan berapa pun tingkat hutang yang digunakan oleh perusahaan. Pertama, diasumsikan bahwa biaya hutang konstan mirip halnya dalam pendekatan keuntungan higienis. Kedua, penggunaan hutang yang makin besar oleh pemilik modal sendiri dilihat selaku peningkatan risiko perusahaan. Oleh alasannya itu tingkat laba yang disyaratkan oleh pemilik modal sendiri akan meningkat selaku akhir meningkatnya resiko perusahaan.

c. Pendekatan Tradisional (Traditional Approach)

Pendekatan ini paling banyak dianut oleh para praktisi dan para akademis. Mereka menentukan diantara kedua pendekatan di atas. Pendekatan ini mengasumsikan bahwa sampai sebuah leverage tertentu, risiko perusahaan tidak mengalami pergantian. Sehingga baik Kd maupun Ke relatif konstan. Namun demikian sehabis leverage atau rasio hutang tertentu, ongkos hutang dan biaya hutang sendiri meningkat.

2) Teori Struktur Modal Modern yang berisikan :

a. Model Modiglani-Miller (MM) tanpa pajak

Pada tahun 1958 Franco Modigliani dan Merton Miller mengajukan suatu teori yang ilmiah wacana struktur modal perusahaan. Teorinya memakai beberapa asumsi :

- Risiko bisnis perusahaan dapat diukur dengan EBIT (Standard Deviation Earning Before Interest and Taxes = deviasi persyaratan keuntungan sebelum bunga dan pajak).

- Investor memiliki pengharapan yang serupa ihwal EBIT perusahaan dimasa mendatang.

- Saham dan obligasi diperjual belikan di sebuah pasar modal yang sempurna.

- Seluruh pemikiran kas yaitu perpetuitas (sama jumlahnya setiap era hingga waktu yang tak terhingga). Dengan kata lain, perkembangan perusahaan adalah nol atau EBIT senantiasa sama.

Skripsi: Analisis Frustasi Tokoh Utama Novel Nayla karya Djenar Maesa Ayu (Sebuah Kajian Psikologis)

b. Model Modiglani-Miller (MM) dengan pajak

Tahun 1963, MM mempublikasikan postingan sebagai lanjutan teori MM tahun 1958. Asumsi yang diubah yakni adanya pajak kepada penghasilan perusahaan (corporate income taxes). Dengan adanya pajak ini, MM menyimpulkan bahwa penggunaan hutang (leverage) akan meningkatkan nilai perusahaan alasannya adalah biaya bunga hutang ialah ongkos yang menghemat pembayaran pajak (a tax deductible expanse).

c. Model Millern

Tahun 1976, Miller menghidangkan suatu teori struktur modal yang juga meliputi pajak untuk penghasilan pribadi. Pajak pribadi yaitu :

1. Pajak Penghasilan dari saham (Ts)

2. Pajak Penghasilan dari obligasi (Td)

Menurut Miller :

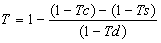

VL = VU+ T.D

Dimana :

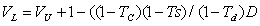

sehingga

Dimana :

TC = Pajak Perusahaan

TS = Perusahaan Pribadi pada penghasilan saham

Td = Pajak Pribadi pada penghasilan obligasi

D = Hutang Perusahaan

d. Pengukuran Struktur Modal

Informasi struktur modal dalam teori keagenan mewakili kekerabatan anatara pihak manajemen dengan kreditor dan penanam modal. Oleh karen itu, versi penilitian yang mempergunakan hubungan antar pihak yang berkepentingan ini dapat dibangun melalui relasi fungsi struktur modal pengaruhnya terhadap nilai perusahaan.

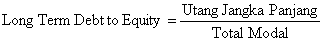

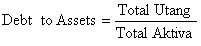

Menurut Harmono (2011, hal 112) berikut ini yaitu indikator yang biasa digunakan untuk menentukan komposisi struktur modal yang maksimal :

Menurut Sawir (2000, hal 13) Rasio Debt to Equity Ratio (DER) menggambarkan rasio yang menggambarkan perbandingan utang dan ekuitas dalam pendanaan perusahaan dan menunjukan kesanggupan modal sendiri perusahaan tersebut untuk memenuhi seluruh kewajibannya. Semakin tinggi rasio ini, maka makin besar risiko yang dihadapi dan investor akan meminta tingkat keuntungan yang semakin tinggi. Rasio yang tinggi juga menawarkan proporsi modal sendiri yang rendah untuk membiayai aktiva. Selain itu kreditur juga mengasumsikan terdapat resiko yang besar dari perusahaan sehingga kreditur mampu saja menawarkan bunga yang cukup besar, sehingga kesanggupan perusahaan untuk menerima uang dari sumber-sumber luar terbatas.