BAB III

METODE PENELITIAN

A. Pendekatan Penelitian

Pendekatan observasi yang digunakan dalam penelitian ini adalah dengan menggunakan pendekatan asosiatif. Pendekatan asosiatif yakni pendekatan dengan tujuan menganalisis masalah relasi dua variabel atau lebih untuk mengenali korelasi atau efek dengan variabel lainnya. (Azuar Juliadi, 2013, hal 89).

B. Definisi Operasional

Menurut Sugiyono (2007, hal 19) dalam bukunya menyatakan variabel adalah suatu atribut atau sifat atau faktor dari orang maupun objek yang memiliki kombinasi tertentu yang dipraktekkan oleh penelitian untuk dipelajari dan ditarik kesimpulannya.

Penelitian memakai beberapa variabel yang berisikan variabel independen (profitabilitas) dan variabel dependen (struktur modal). Masing-masing variabel observasi secara operasional dapat didefenisikan selaku berikut :

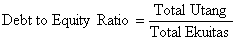

1. Variabel Terikat ( Dependent Variable )

Variabel terikat yakni tipe variabel yang dapat dijelaskan atau dipengaruhi variabel lain. Variabel terikat (Y) yang digunakan dalam penelitian ini yaitu Debt to Equity Ratio (DER), diformulasikan sebagai berikut :

amily:� _ e 0� @ “;letter-spacing:.1pt’>1. Ada efek Return On Assets (ROA) kepada Debt to Equity Ratio (DER) pada perusahaan otomotif yang terdaftar pada BEI.

2. Ada dampak Return On Equity (ROE) kepada Debt to Equity Ratio (DER) pada perusahaan otomotif yang terdaftar pada BEI.

3. Ada dampak Return On Assets (ROA) dan Return On Equity (ROE) secara gotong royong terhadap Debt to Equity Ratio (DER) pada perusahaan otomotif yang terdaftar pada BEI.

2. Variabel Bebas ( Independent Variable )

Variabel bebas atau variabel independen adalah variabel yang menghipnotis atau yang menjadi sebab perubahannya atau timbulnya variabel terikat. Variabel bebas (X) yang dipakai dalam penelitian ini ialah selaku berikut :

a. Return On Assets (ROA)

Variabel bebas (X1) yang digunakan dalam observasi ini ialah Return On Assets (ROA), ialah rasio perbandingan antara keuntungan sesudah ongkos bunga dan pajak (keuntungan higienis) dengan total aktiva perusahaan yang diukur dalam satuan rasio (%), diformulasikan sebagai berikut :

b. Return On Equity (ROE)

Variabel bebas (X2) yang digunakan dalam observasi ini adalah Return On Equity (ROE), adalah rasio perbandingan antara keuntungan setelah biaya bunga dan pajak (keuntungan higienis) dengan total ekuitas yang diukur dalam satuan rasio (%), diformulasikan selaku berikut :

C. Tempat dan Waktu Penelitian

Tempat penelitian ini dikerjakan di Bursa Efek Indonesia (BEI) melalui situs resmi BEI yaitu www.IDX.co.id, utamanya pada Perusahaan Otomotif yang terdaftar pada masa 2008-2011. Penelitian ini dimulai dari bulan Desember 2013 sampai dengan bulan April 2014.

Tabel III. 1

Skedul Penelitian Penulis

|

No

|

Kegiatan

|

Pelaksanaan

|

|||||||||||||||||||

|

Desember

|

Januari

|

Februari

|

Maret

|

April

|

|||||||||||||||||

|

1

|

2

|

3

|

4

|

1

|

2

|

3

|

4

|

1

|

2

|

3

|

4

|

1

|

2

|

3

|

4

|

1

|

2

|

3

|

4

|

||

|

1

|

Riset Pendahuluan

|

||||||||||||||||||||

|

2

|

Tabulasi Data Penelitian

|

||||||||||||||||||||

|

3

|

Penetapan Masalah

|

||||||||||||||||||||

|

4

|

Pengumpulan Data

|

||||||||||||||||||||

|

5

|

Pengolahan Data

|

||||||||||||||||||||

|

6

|

Analisis Data

|

||||||||||||||||||||

|

7

|

Penyusunan Skripsi

|

||||||||||||||||||||

D. Populasi dan Sampel

1. Populasi Penelitian

Menurut Sugiyono (2007, hal 115) menyatakan populasi adalah kawasan generalisasi yang terjadi atas objek/subjek yang memiliki mutu dan karakteristik tertentu yang ditetapkan oleh penelitian untuk dipelajari dan kemudian ditarik kesimpulannya populasi dalam penelitian ini adalah perusahaan Otomotif yang terdaftar di Bursa Efek Indonesia (BEI) masa 2008-2011, adalah sebanyak 12 perusahaan.

2. Sampel Penelitian

Menurut Sugiyono (2007, hal 115) menyatakan populasi yaitu bab dari jumlah dan karakteristik yang dimiliki oleh populasi tersebut. Sampel dalam observasi ini menggunakan teknik penarikan sampel Purposive Sampling teknik memilih sampel dengan pendapattertentu. Jenis metode ini tergolong dalam sistem penarikan sampel dengan Non Probability Sampling ialah sistem pengambilan sampel yang tidak menunjukkan peluang atau potensi yang sama pada setiap anggota populasi untuk diseleksi menjadi sampel. Hanya elemen populasi yang menyanggupi tolok ukur tertentu dari penelitian ini saja yang bisa menjadikan sampel observasi.

Penulis menentukan sampel menurut penelitian terhadap karakteristik sampel yang disesuaikan dengan maksud penelitian dengan tolok ukur selaku berikut:

Tabel III.2

Kriteri Penarikan Sampel Penelitian

|

No.

|

Kriteria

|

Jumlah

|

|

1

|

Perusahaan Otomotif yang terdaftar di Bursa Efek Indonesia

|

12

|

|

2

|

Perusahaan Otomotif yang laporan keuangannya tidak mengalami kerugian

|

8

|

|

3

|

Perusahaan Otomotif yang listing dan aktif setiap tahunnya di Bursa Efek Indonesia dari Periode 2008 sampai dengan 2012

|

12

|

Berdasarkan karakteristik penarikan sampel di atas, maka diperoleh sampel observasi sebanyak 8 perusahaan Otomotif. Adapun sampel-sampel observasi tersebut yaitu selaku berikut :

Tabel III.3

Sampel Perusahaan Otomotif yang Terdaftar di Bursa Efek Indonesia

|

No

|

Kode emiten

|

Nama perusahaan

|

|

1

|

ASII

|

Astra International Tbk.

|

|

2

|

AUTO

|

Astra Otoparts Tbk.

|

|

3

|

GJTL

|

Gajah Tunggal Tbk.

|

|

4

|

IMAS

|

Indomobil Sukses International Tbk.

|

|

5

|

INDS

|

Indospring Tbk.

|

|

6

|

LPIN

|

Multi Prima Sejahtera Tbk.

|

|

7

|

PRAS

|

Prima Alloy Steel Universal Tbk.

|

|

8

|

SMSM

|

Selamat Sempurna Tbk.

|

Sumber : Bursa Efek Indonesia (2008 – 2011).

E. Teknik Pengumpulan Data

Teknik pengumpulan data yang digunakam penulis dalam observasi ini yaitu teknik dokumentasi. Data yang digunakan dalam penelitian ini yaitu data kuantitatif yang bersumber dari data sekunder. Sumber data yang dipakai ialah sumber data sekunder yang diperoleh dengan mengambil data-data yang berasal dari publikasi Bursa Efek Indonesia melalui situs resmi www.IDX.co.id, adalah laporan keuangan Perusahaan Otomotif.

F. Teknik Analisis Data

Teknik analisis data ini merupakan jawaban dari rumusan problem yang akan meneliti apakah masing-masing variabel bebas (Return On Assets / ROA dan Return On Equity / ROE ) tersebut besar lengan berkuasa terhadap variabel terikat (Debt to Equity Ratio / DER) baik secara parsial maupun simultan. Berikut ialah teknik analisis data yang dipakai untuk menjawab rumusan masalah dalam observasi ini.

1. Metode Regresi Linier Berganda

Regresi ialah satu sistem untuk memilih korelasi sebab balasan antara satu variabel dengan variabel-variabel lainnya. Dalam observasi ini memakai regresi berganda untuk memilih korelasi sebab akibat antara variabel bebas / X1 (Return On Assets / ROA) terhadap variabel terikat / Y (Debt to Equity Ratio / DER), variabel bebas / X2 (Return On Equity/ROE) kepada variabel terikat/y (Debt to Equity Ratio / DER).

Secara biasa versi regresi ini mampu ditulis selaku berikut :

Y = a +  1 X1 +

1 X1 +  2 X2 + e

2 X2 + e

(Sugiyono, 2007 hal. 277)

Dimana :

Y = Perputaran Struktur Modal

a = Y jikalau x1 dan x2 = 0

β = Angka arah koefisien regresi

x1 = Return On Assets

x2 = Return On Equity

e = Standar error

Sebelum melakukan analisis regresi linier berganda, semoga diperoleh asumsi yang efisien dan tidak umummaka perlu dijalankan pengujian perkiraan klasik. Pengujian ini dilaksanakan untuk mendeteksi adanya penyimpangan asumsi klasik pada regresi berganda. Ada beberapa persyaratan persyaratan asumsi klasik yang harus dipenuhi untuk mampu menggunakan regresi berganda, adalah selaku berikut :

a. Uji Normalitas

Imam Ghozali (2005, hal 110), untuk mengenali tidak wajar atau apakah di dalam model regresi, variabel X1, X2, dan variabel Y atau keduanya berdistribusi wajar maka digunakan uji normalitas. Uji normalitas yang digunakan dalam observasi ini yakni dengan :

1) Uji Kolmogorov Smirnov

Uji ini bermaksud supaya dalam observasi ini mampu mengetahui berdistribusi normal atau tidaknya antar variabel independen dengan variabel dependen ataupun keduanya.

H0 : Data residual berdistribusi normal

Ha : Data residual tidak berdistribusi wajar

Maka ketentuan untuk uji kolmogorov Smirnov ini yaitu selaku berikut :

a) Asymp. Sig (2-tailed) > 0,05 (α = 5%, tingkat signifikan) maka data berdistribusi wajar .

b) Asymp. Sig (2-tailed) < 0,05 (α = 5%, tingkat signifikan) maka data berdistribusi tidak wajar .

b. Uji Multikolinearitas

Uji multikolinearitas dipakai untuk mengenali apakah dalam versi regresi linier didapatkan adanya relasi yang tinggi diantara variabel bebas, dengan ketentuan :

1. Bila VIF > 10 maka terdapat masalah multikolinearitas yang serius.

2. Bila VIF < 10 maka tidak terdapat persoalan multikolinearitas yang serius.

c. Uji Heterokedastisitas

Uji heterokedastisitas bertujuan untuk menguji apakah dalam model regresi terjadi ketidaksamaan varian dari residual satu observasi yang lain. Jika varian dari residual satu observasi yang lain tetap, maka disebut homokedastisitas dan jikalau berlainan disebut heterokedastisitas. Model regresi yang baik yakni yang homokedastisitas atau tidak terjadi heterokedastisitas.

Cara mendetaksi ada atau tidaknya heterokedastisitas yakni dengan menyaksikan grafik plot antara nilai prediksi variabel terikat (dependen) ialah ZPRED dengan residualnya SRESID. Deteksi ada tidaknya heterokedastisitasnya mampu dijalankan dengan menyaksikan ada tidaknya teladan tertentu pada grafik scatterplot antara SRESID dan SPRED dimana sumbu Y yaitu yang sudah diprediksi dan sumbu X residual (Y prediksi-Y sesungguhnya) yang telah di standardized. Dasar analisis heterokedastisitas, sebagai berikut :

1) Jika ada teladan tertentu, mirip titik yang membentuk pola yang terstruktur (bergelombang, melebar kemudian menyempit), maka mengindikasikan telah terjadi heterokedastisitas.

2) Jika tidak ada acuan yang terang, serta titik – titik menyebar di atas dan bawah angka 0 pada sumbu Y, maka tidak heterokedastisitas.

d. Uji Autokorelasi

Uji autokorelasi bermaksud untuk menguji apakah dalam suatu versi regresi linear ada kekerabatan antara kesalahan pengganggu pada masa ke t dengan kesalahan pada era t-1(sebelumnya). Jika terjadi relasi, maka dinamakan ada persoalan autokorelasi. Modal regresi yang baik ialah bebas dari autokorelasi.

Cara mengidentifikasi autokorelasi adalah dengan menyaksikan nilai Durbin Waston (D-W), adalah :

1) Jika nilai D-W di bawah -2 bermakna ada autokorelasi positif

2) Jika nilai D-W di bawah -2 hingga +2 memiliki arti tidak ada autokorelasi

3) Jika nilai D-W di atas +2 bermakna ada autokorelasi negatif.

3. Uji Hipotesis

a. Secara Parsial (Uji-t)

Uji statistik t dijalankan untuk menguji apakah variabel bebas (X) secara individual memiliki hubungan yang signifikan atau tidak kepada variabel terikat (Y).

Untuk menguji signifikan hubungan, dipakai rumus uji statistik t (Sugiyono, 2007 hal 250) sebagai berikut :

Dimana :

t = nilai t hitung

r = koefisien kekerabatan

n = jumlah sampel

Tahap – tahap :

a. Bentuk Pengujian

H0 : rs = 0, artinya tidak terdapat kekerabatan signifikan antara variabel bebas (X) dengan variabel terikat (Y).

Ha : rs ≠ 0, artinya terdapat relasi signifikan antara variabel bebas (X) dengan variabel terikat (Y).

b. Kriteria Pengambilan Keputusan

H0 diterima jika –ttabel < thitung ≤ ttabel, pada α = 5%, df = n-k

Ha ditolak bila :

1) thitung > ttabel

2) thitung < -ttabel

Pengujian Hipotesis :

Gambar III.1 Kriteria Pengujian Hipotesis

b. Uji Simultan Signifikan (Uji F)

Uji F atau juga disebut juga dengan uji signifikasi bersamaan dimaksudkan untuk menyaksikan kesanggupan menyeluruh dari variabel bebas adalah thitung X1 dan X2 untuk dapat atau mampu menerangkan tingkah laris atau keanekaragaman variabel tidak bebas Y. Uji F juga dimaksudkan untuk mengenali apakah semua variabel mempunyai koefisien regresi sama dengan nol. Nilai Fhitung di pastikan dengan rumus selaku berikut :

(Sugiono, 2007, hal 257 ).

Keterangan :

Fh = Nilai F hitung

R = Koefisien kekerabatan ganda

k = Jumlah variabel independen

n = Jumlah anggota sampel

a) Bentuk pengujiannya ialah :

H0 : β = 0, artinya tidak ada dampak antara Return On Assets (ROA) dan Return On Equity (ROE) dengan Debt to Equity Ratio (DER) .

H1 : β ≠ 0, artinya ada pengaruh antara Return On Assets (ROA) dan Return On Equity (ROE) dengan Debt to Equity Ratio (DER) .

b) Kriteria Pengujian :

1) Tolak H0 apabila Fhitung > Ftabel atau -Fhitung < -Ftabel

2) Terima Ha apabila Fhitung ≤ Ftabel atau -Fhitung > – Ftabel

4. Koefisien Determinasi (R-Square)

Nilai R-Square yaitu untuk menyaksikan bagaimana variasi nilai variabel terikat dipengaruhi oleh variasi nilai variabel bebas.

D = R2 x 100%

Keterangan :

D = Determinasi

R = Nilai Korelasi Berganda

100% = Persentase donasi